De tényleg, mi kellene ahhoz, hogy erősödjön a forint?

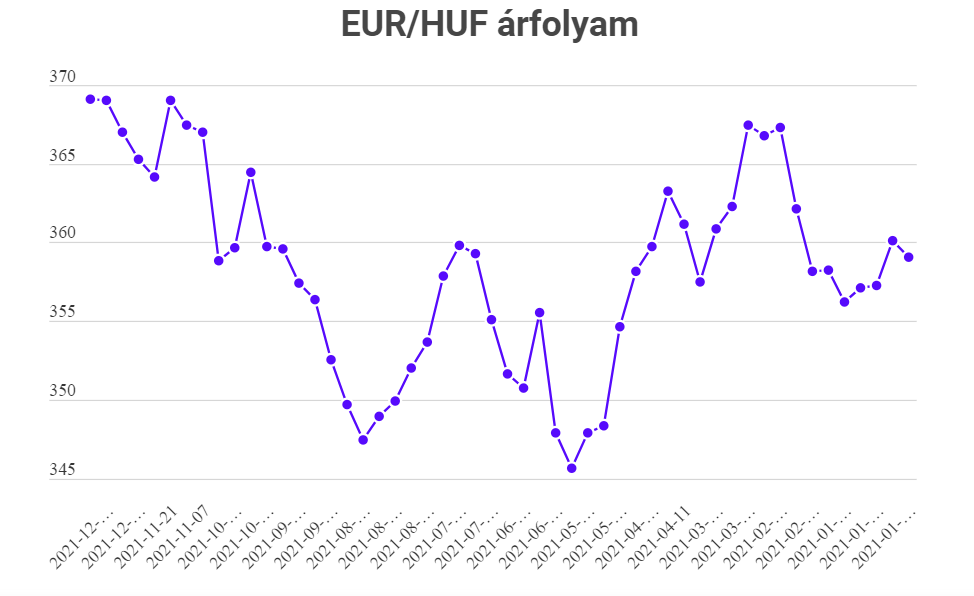

Hasonló axiómának tűnik az Magyarországon, hogy a forint gyengül. Tény, hogy a 2008-2009-es gazdasági világválság előtt még 230 forintnál is kevesebbet kellett adni egy euróért. Majd pedig először a 280-as, majd a 300-as, majd a 320-as, a járvány kitörése után a 350-es, mostanra pedig a 360-as, de mindinkább a 370-es értékkel kell számolnunk. Arról, hogy jó-e a gyenge forint, sok vita zajlik ma is, de a novemberben elért történelmi mélypontok láttán a szakértők inkább aggodalmukat, mintsem örömüket fejezték ki.

A forint valóban gyenge, méghozzá tartósan, és annak ellenére van ez így, hogy június vége óta monetáris szigorítást hajt végre a Magyar Nemzeti Bank (MNB). A kamatemelések novemberben és decemberben igen rég látott tempóban folytatódtak – a forint viszont csak gyengül, legjobb esetben pedig oldalazik, stagnál. Akkor mégsem feltétlenül igaz, hogy a kamatemelés erősíti az adott ország fizetőeszközét? Mégis mi kellene még ahhoz, hogy a forint képes legyen erőre kapni, ha a heti rendszerességű kamatemelések sem elegek ehhez? Cikkünkben ezeknek a kérdéseknek járunk utána – egészen az elejétől indulva.

A nagy bejelentés – jön a monetáris szigorítás!

A koronavírus okozta válság kirobbanásakor hamar egyértelművé vált, hogy a jegybankok és kormányok minden lehetséges eszközzel küzdeni fognak a pandémia gazdasági károkozásai ellen. Sok helyen sok fajta intézkedés került bevezetésre, de egy közös bennünk: mindegyikük a gazdaságban lévő pénzmennyiség jelentős növekedéséhez vezetett. Így történt ez Magyarországon is – a jegybank a kamatok alacsonyan tartása, sőt további csökkentése mellett állampapír vásárlási programba kezdett. Eközben a kormány a mai napig sorra jelenti be a gazdaságösztönző, többször a lakosság jólétét szolgáló intézkedéseket, gondoljunk csak a tizenharmadik havi nyugdíj visszatérésére, a 2022 elején esedékes SZJA visszatérítésre, vagy akár a nyugdíjprémiumra.

Ezen intézkedések, és a gazdasági nyitás utáni ugrásszerű növekedés a keresletben tankönyvszerűen hozta el a magas inflációt. A jegybanknak elsődleges mandátuma, hogy az árstabilitást fenntartsa, így az MNB a 3%±1%-os toleranciasávjától lényegesen elrugaszkodó pénzromlás esetén nem tehet mást, mint monetáris szigorítással próbálja elejét venni a káros folyamatnak. Meg is érkezett a bejelentés május közepén Virág Barnabástól, az MNB alelnökétől, hogy az infláció megfékezése érdekében kamatemelési ciklus kezdődik Magyarországon. Nyáron 30 bázispontos kamatemelések történtek, aminek köszönhetően a forint árfolyama is stabilizálódott. Olyannyira, hogy augusztusban a világ legjobban teljesítő devizája volt a forint, ami meglepően erős teljesítménynek számított. Az EUR/HUF kurzus ekkor jócskán a 350-es lélektani szint alá süllyedt, és úgy tűnt, megfordulhat a forint gyengülő trendje.

Eljött az ősz, a forintnak a tél

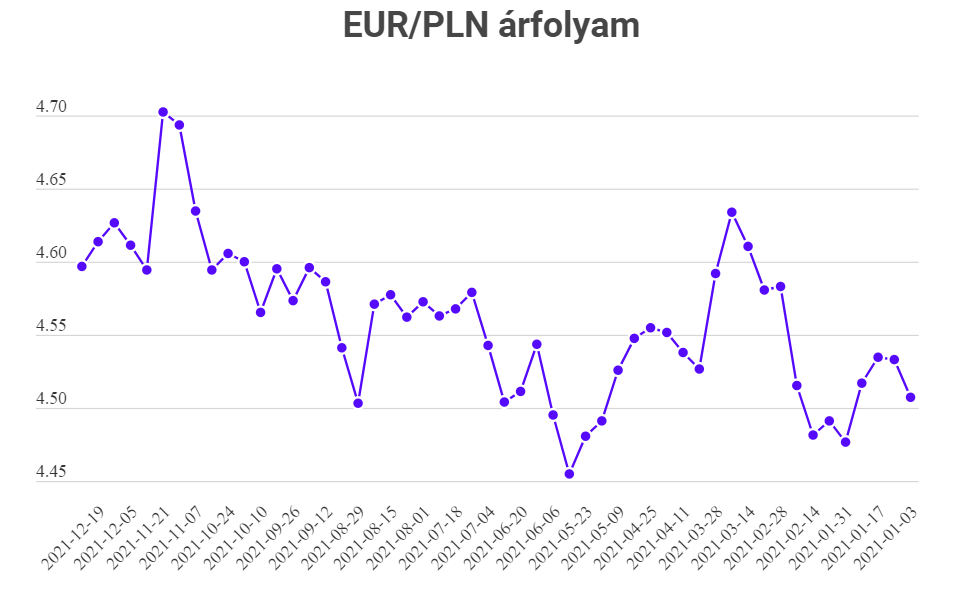

A szeptembernek tehát meglehetősen optimistán vágott neki a forint, ráadásul az általános nemzetközi hangulat is támogató volt a sérülékeny devizák számára. Az Evergrande botrány miatt azonban meglehetősen erős korrekció vette kezdetét a tőkepiacokon, ami a forintra is kihatott. A szeptemberi kamatdöntést így már némileg gyengébben várta a forint, de még mindig maximum a 360-as szint esetleges elérése volt terítéken az euróval szemben. A jegybank Monetáris Tanácsa viszont némi negatív meglepetést okozva mindösszesen 15 bázispontos szigorítás mellett döntött. Az alapkamat 1,65%-ra nőtt, a forint pedig lendületes gyengülésbe kezdett. Nem segített az sem, hogy közben a környező országok (Csehország, Lengyelország) jegybankjai is monetáris szigorítást jelentettek be, így csökkent a forint vonzereje a cseh koronához, vagy a lengyel złotyhoz képest.

Az októberi kamatdöntéskor hasonló játszódott le, mint szeptemberben – az MNB újra 15 bázispontos szigorítást jelentett be, így nőtt az irányadó ráta 1,8%-ra. Ekkorra már előrehaladott állapotban voltak az említett országokban a szigorítások, ráadásul az inflációs adatok is rendre felülmúlták a korábbi várakozásokat. Összességében tehát csalódást okozott a jegybank a forint befektetői megítélésének szempontjából – ekkor még a tervek szerint 2021 hátralévő részében is maradt volna a 15 bázispontos ütem, és csak év végén került volna ez felülvizsgálásra.

November – minden a feje tetejére állt

Novemberben egyre kevésbé volt kérdés, hogy a jegybank kénytelen lesz gyorsítani a monetáris szigorítás tempóján, ugyanis az energiaárak megugrása, valamint a kormány további fiskális ösztönzői miatt a vártnál is jobban elszaladt az infláció. Az októberi adat már közel évtizedes csúcsot mutatott, beláthatatlan távolságra került a pénzromlás üteme a jegybanki toleranciasávtól. A 6,5%-os év/év alapú árszínvonal emelkedés már jelentősen növelte a bizonytalanságot a gazdaságban, és érezhető volt, hogy az energiaárak szárnyalása közben messze még a folyamat vége. Ezen segített ugyan valamennyit a kormány november közepén bejelentett benzinár-stopja, de végeredményben nem volt elkerülhető a nagyobb kamatemelés.

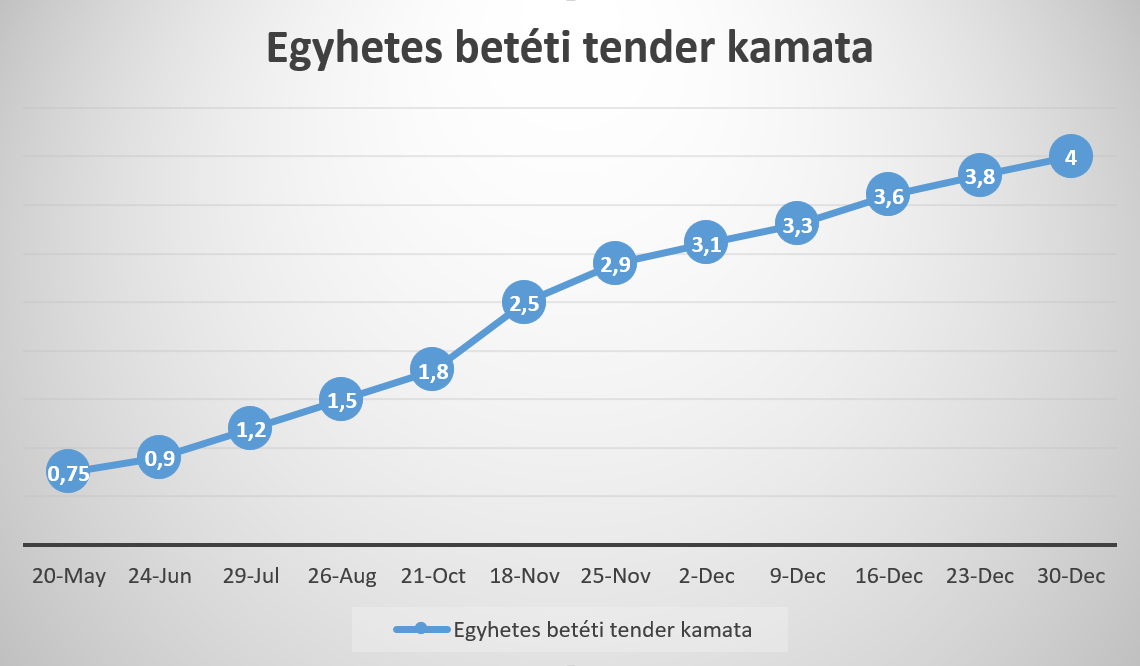

A szokásos havi kamatdöntő ülésén az MNB Monetáris Tanácsa több fontos intézkedést is meghozott. Ilyen volt a swap tenderek kivezetése a forintpiac egyensúlya miatt, de a legfontosabb, hogy irányadó rátának az alapkamat helyett újból az egyhetes betéti tender kamatát változtatták. Ennek oka, hogy heti szinten dönt róla a jegybank, így gyorsabban lehet ezzel az eszközzel reagálni, ha a döntéshozók így látják jónak. Ezzel együtt fel is emelték 2,1%-ra a rátát, így az irányadó kamat már 2,1% volt. A piacnak ez azonban vélhetően nem lett volna elég; jelezte is a jegybanki vezetés, hogy adott hét csütörtökjén újabb kamatemelés jön. Csütörtökön az egyhetes betéti tender kamata már 2,5%-ra nőtt. Összességében 70 bázispontos emelés történt tehát, de itt nem állt meg a jegybank; egy hétre rá újabb 40 bázisponttal 2,9%-ra emelte az egyhetes betéti kamatot az MNB.

Novemberben kapcsolta még nagyobb tempóba a monetáris szigorítást az MNB

A forint a meglehetősen lendületessé váló kamatemelésre már valóban erősödni kezdett, igaz, ezt történelmi mélypontokról tette meg. Az első novemberi kamatemelések ugyanis még nem hozták meg a kívánt hatást, csak a hónap végére sikerült jelentősen eltávolodni a 370-es szinttől az euró árfolyamát tekintve. Ugyanakkor ez sem jelentett vég nélküli erősödést, néhány százalékpontnyira tudott csak lejjebb kerülni az EUR/HUF kurzus a történelmi mélyponthoz képest. Inkább egyfajta megnyugvásként, illetve korrekcióként lehetett csak értelmezni a magyar fizetőeszköz erejét, és a későbbiekben kiderült, hogy ez valóban erre volt csak elegendő.

Itt a tél – kamatemelés és forintgyengülés

Decemberben folytatódott a heti szintű kamatemelés, igaz, már valamivel visszafogottabb tempóban. December 2-án és december 9-én is 20-20 bázisponttal nőtt az egyhetes betéti tender kamata. Így már 3,3%-ra nőtt az irányadó ráta Magyarországon, ami 2013 óta nem látott magasságú irányadó kamatot jelent. December 16-án pedig a rendes kamatdöntő ülését is megtartotta a jegybank, amikor is jelentős szigorításokról döntött.

Kivezetésre kerül az állampapír vásárlási program teljes egészében – persze ha szükséges lesz, az MNB kész lépni az állampapírpiac stabilitásának eléréséért. A Növekedési Kötvényprogram sem fut tovább, ha az érvényes tenderek lezárulnak, amivel szintén csökkenti a gazdaságban lévő pénz mennyiségét a jegybank. A kamatszint újabb 30 bázisponttal került felemelésre azon a héten, és ha lassabban is, de a jegybanki alapkamat is elkezdte követni az egyhetes betéti tender kamatának emelkedését. Végül pedig december 23-án és december 31-én szintén 20-20 bázisponttal növelt az említett eszköz kamatán a jegybank, így már 4%-os irányadó rátáról beszélhetünk.

Így emelkedett idén a novemberben újra irányadónak kinevezett egyhetes betéti tender kamata

Bár a december 2-ai kamatemelés körüli várakozás hatására 360 közelébe is leszúrt az EUR/HUF kurzus, egyelőre az év utolsó hónapja sem alakult jól a forint számára. Hiába a heti szintű kamatemelés, karácsonyra újra 370-ig emelkedett az euróárfolyam. Ez a tény különösen fájó, hiszen úgy gyengült a hazai deviza több, mint 3%-ot november eleje óta, hogy közben az alapkamat 230 bázispontot nőtt.

Mi kell még?

Felmerülhet a fenti áttekintés után a cikk elején megfogalmazott kérdés: mégis mi kell még ahhoz, hogy a forint erősödjön? Nyilvánvaló, hogy nem igaz az, hogy a jegybank folyamatos szigorításának nincs hatása; szinte biztosan kijelenthető, hogy anélkül már igen aggasztó szinteken tartózkodna a forint a legfőbb devizákkal szemben.

Egyelőre tehát arra elég az MNB szigora, hogy a forint ne gyengüljön olyan gyors mértékben, ahogyan eredetileg, kamatemelések nélkül történne.

A következő hetek, hónapok kérdése, hogy az infláció milyen mértékben szorul vissza a most már tényleg igen jelentős jegybanki szigorítás hatására. Az MNB előrejelzései szerint 2022-ben még velünk marad az inflációs nyomás, ugyanakkor év végére már csökkenő mértékben. Ha ez így lesz, akkor újra alacsonyabb inflációs környezetben, de megemelt kamatszint mellett találhatja magát a magyar fizetőeszköz, ami akár utat is nyithat az erősödésnek. Fontos tisztázni viszont, hogy a forint sorsa nem kizárólag a jegybanki tárgyalóasztaloknál dől el; az országspecifikus tényezők, valamint a nemzetközi befektetői hangulat is jelentős szerepet játszik az árfolyam alakulásában.

Nekünk is lehetnek eszközeink

Felmerülhet a kérdés, hogy kereskedői, befektetői oldalról hogyan profitálhatunk a forint mozgásából, illetve, hogyan kerülhető el, hogy emiatt veszteségeket szenvedjünk el. Az első és leginkább kézenfekvő válasz a pozíciófelvétel az érintett keresztárfolyamokra; a múlt tapasztalatai alapján kialakíthatjuk, hogy a kamatdöntések miatti turbulens hangulatban milyen irányra fogadunk a magyar fizetőeszköz kapcsán. Érdemes lehet a kulcsszinteket figyelni, amik jellemzően a kerekebb árfolyamok az EUR/HUF kurzus esetén.

Lenne honnan erősödnie a forintnak jövőre, de ehhez több tényezőre van szükség

Amennyiben inkább csak nem akarjuk, hogy a forint gyengülése veszteséget hozzon számunkra, érdemes lehet a külföldi piacokon, vagy legalábbis euróban, dollárban denominált eszközökben befektetni. Így lényegében mentesülünk a forint gyengülése alól, sőt forintban számolva nyerhetünk is. Értelemszerűen így a forint erősödésével járó kockázatot kell vállalnunk.

Összességében elmondható, hogy a forint árfolyama meglehetősen nagy nyomás alatt áll, aminek köszönhetően egyelőre semmilyen szigorítás nem tudta kibillenteni tartósan a gyengülő trendből. A jövő nagy kérdése a jegybanki szigor tartóssága és elszántsága, egy akár 5% fölé szökő irányadó ráta már valószínűleg jelentősen vonzó lenne a befektető számára – feltéve, ha a környező jegybankok nem haladnak gyorsabban a szigorítással. Befektetőként a forinttal kapcsolatos pozíciók felvételével, illetve az árfolyamkockázat lefedezésével védekezhetünk az árfolyammozgások ellen, sőt, akár még profitálhatunk is azokból.

Források:

www.mnb.hu

https://tozsdeforum.hu/cikkek/gazdasag/deviza/zuhan-a-forint-kritikus-szinthez-ert-az-arfolyam/

https://tozsdeforum.hu/cikkek/gazdasag/makro/szokjunk-hozza-a-dragulashoz-a-boltokban/

https://www.portfolio.hu/gazdasag/20211207/virag-barnabas-nem-fogunk-minden-heten-kamatot-emelni-514752

https://tozsdeforum.hu/cikkek/gazdasag/deviza/holnap-eldol-a-forint-sorsa-mindent-az-mnb-donteserol/

A cikk első alkalommal a Capitalblog.hu oldalon jelent meg 2022.01.06-án.

A bejegyzésben foglaltak kizárólag az író személyes véleményét tükrözik és nem tekinthetőek az Erste Bank Hungary Zrt., az Erste Befektetési Zrt. vagy az Erste Alapkezelő Zrt. hivatalos szakmai álláspontjának. A bejegyzés tartalma nem minősül befektetési ajánlatnak, ajánlattételi felhívásnak, befektetési tanácsadásnak vagy adótanácsadásnak.

Címlapkép: Shutterstock Inc.