FED, EKB: külön utakon?

Az egész 2021-es kommunikáció, majd sarkalatos decemberi ülések előrejelzései is jelezték a fundamentális különbségeket: a Fed a CPI idei megugrása után csak nagyon lassú mérséklődéssel számol, mely szerint 2024-re lehet a 2 százalékos célon az áremelkedés mértéke. Ezzel szemben az EKB oldalán az idei megugrás után jövőre már valamelyest a cél alatti, 1,8 százalékos ütemmel kalkuláltak. Az amerikai jegybank ennek megfelelően az eszközvásárlási program márciusi kivezetését, majd ezt követő kamatemeléseket jelentett be, míg az európai hatóság ennél jóval visszafogottabb sebességű QT-vel és csak 2023-as kamatemeléssel hűtötte a kedélyeket.

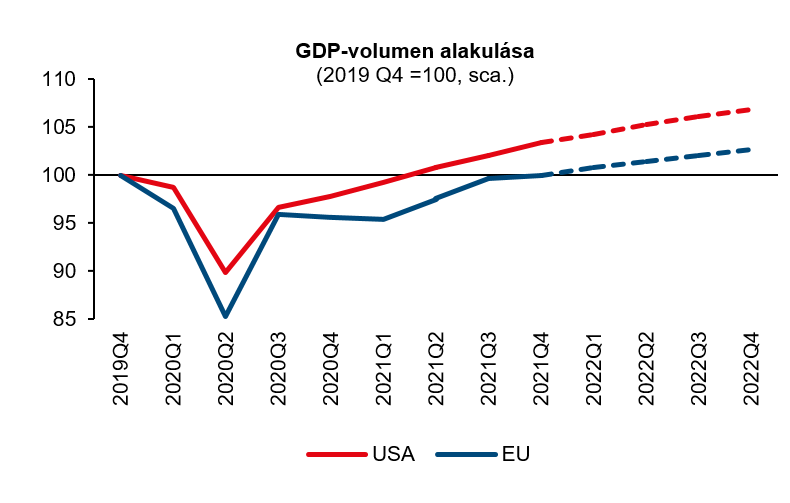

Az okok az infláció részleteiben és a gazdaság állapotában keresendők. Az Egyesült Államokban a hatalmas fiskális ösztönzőkkel tarkított sikeres válságkezelés következtében a kibocsátás szintje már 2021 második negyedévére eltérte a válság előtti szintet. Az elmúlt két, járvány által sújtott év eredője +2,6 százalék. Ezzel párhuzamosan a munkaerőpiaci mutatók is kedvezően alakultak a tavalyi év második felében, a munkanélküliség historikusan is alacsony szinten állt. Ezzel párhuzamosan az élénk konjunktúra és a szűkülő munkakínálat a bérek erőteljes emelkedését eredményezte, közel 10 százalékos bérinflációval tovább fűtve a munkapiacot. Az energia- és nyersanyagárak megugrása csak tetézte a béroldali árnyomást és negyven éves csúcsot jelentő 7 százalék-os év végi inflációt idézett elő. A headline indexen belül döntő többségét, mintegy 80 százalék-ot az alapfolyamatok alakulását megfogó maginflációs mutató adja, ami a jelenség tartósságát is jelzi. Ennek megfelelően a tavalyi év végén a Fed egyre szigorodó hangnemet ütött meg és a várakozások szerint akár öt kamatemeléssel is jelentkezhetnek az idei évben.

Forrás: Eurostat, Fred

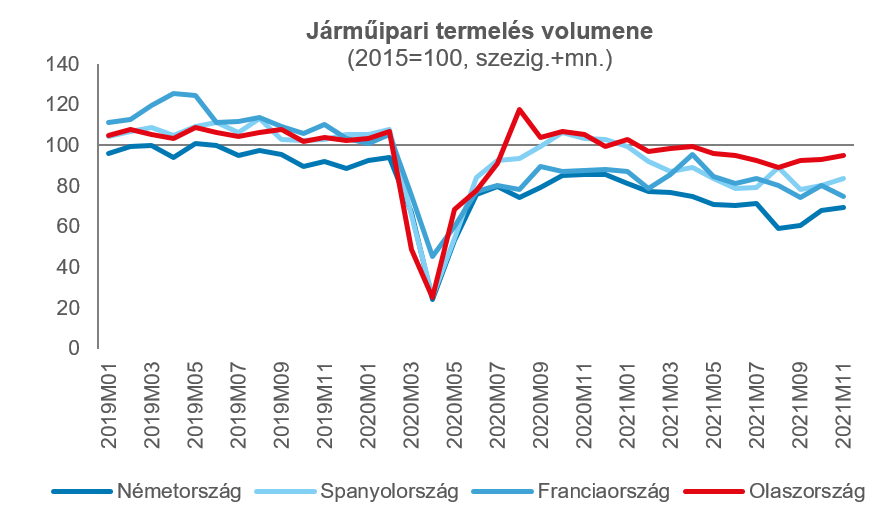

Ezzel szemben az öreg kontinensen valamelyest más a helyzet. A nemrég publikált negyedik negyedéves adatok szerint az Eurózóna gazdasága az év végére épphogy elérte a válság előtti szinten, mintegy féléves lemaradással az USA után. Ennek elemzése nem intézhető el pár mondattal, viszont elég beszédes az a tény, miszerint a négy legjelentősebb állam egyikének autóipari termelése sem éri el a lassan hét évvel ezelőtti, 2015-ös szintjét. Az ábrán látható, hogy a hanyatlás már bőven a koronavírus-járvány előtt megindult, így az csak részben fogható az azóta kialakult ellátási láncok nehézségeire. Összességében a valutaövezet gazdasága az elmúlt két évben kumuláltan -1 százalékos GDP-volumen változást könyvelhetett el.

Forrás: Eurostat

A Európa-szerte alkalmaztak munkahelyvédelmi akciókat – például a még ma is működő rövidített munkaidő –, melyek eredményeként a munkapiacot lényegesen kisebb sokk érte, mint a tengerentúlon. A munkanélküliségi ráta, bár számottevő heterogenitást mutat államonként, közel van historikus mélypontjához. Emellett az üres álláshelyek arányának relatív magas száma is a munkakínálat szűkülését jelzi. Ugyanakkor a kibocsátás mérsékelt növekedése miatt ez nem indukált magas bérdinamikát, ezért a munkaerőpiac túlfűtöttségéről még korántsem beszélhetünk.

Az inflációs mutató összetétele is jelentős eltérést mutat az USA-éval: a fentiek miatt a maginfláció (januárban 2,3 százalék) a teljes fogyasztói-árindex éves emelkedésének (januárban 5,1 százalék) a felét sem adja. A legnagyobb mértékű növekedési hozzájárulás az energia- és üzemanyagáraknak tudható be. Fontos hozzátenni, hogy a rezsiköltségek alakulása nem értelmezhető teljesen külön tételként, hiszen az számos termék és szolgáltatás árának lehet fontos tényezője, de az elmúlt félév már adhatott elég alkalmat az alkalmazkodásra és a jelentősebb átárazásokra. Ebben a tekintetben főként a januári adat lehet meghatározó az ilyenkor szokásos árkiigazítás miatt, melyet már ismerünk. Az EKB a márciusi ülésre vélhetően masszívan megemeli majd az idei inflációs várakozását, áthúzódó hatások miatt némileg talán a jövő évit is. Viszont a korábban kirajzolt pályájuk, miszerint már a következő évben célközelben lehet az index még nem tűnik idejétmúltnak.

Önmagában nem fekete-fehér történet a kérdés eldöntése, hogy a Fed vagy az EKB képe áll-e közelebb a valósághoz, mert a maga módján mindkettőnek igaza lehet: mivel bár a rengeteg összefonódás hasonló helyzetet sejtet, számos fundamentális különbség adódik a két gazdasági tömb között.

A bejegyzésben foglaltak kizárólag az író személyes véleményét tükrözik és nem tekinthetőek az Erste Bank Hungary Zrt., az Erste Befektetési Zrt. vagy az Erste Alapkezelő Zrt. hivatalos szakmai álláspontjának. A bejegyzés tartalma nem minősül befektetési ajánlatnak, ajánlattételi felhívásnak, befektetési tanácsadásnak vagy adótanácsadásnak.

Címlapkép: GettyImages