Áttekintés és kilátások: 2022 kemény év volt a részvények számára

A piacok 2022 második felében rendkívül volatilisek voltak. Látható, hogy az árak belátható időn belül ismét emelkedni fognak, vagy 2023-ban is nehéz környezetre kell készülnünk?

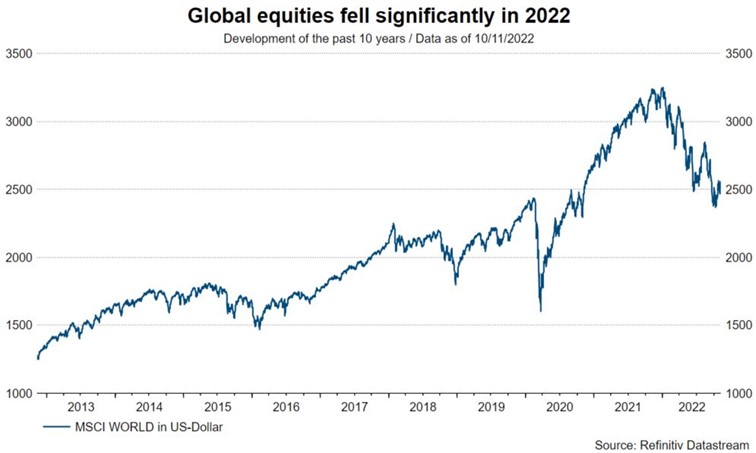

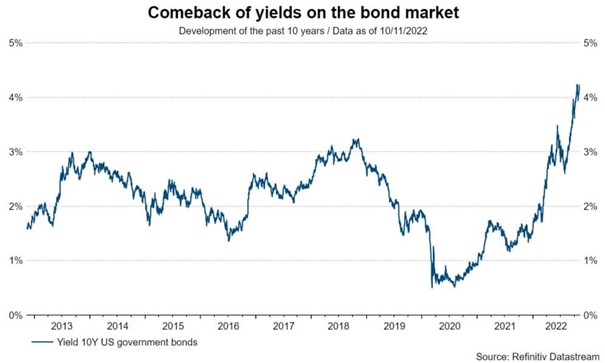

2022 nehéz évnek bizonyult a részvények számára. A negatív teljesítmény fő mozgatórugója a központi bankok monetáris szigorító lépései voltak szerte a világon. Az évet úgy kezdtük, hogy az inflációs ráta jóval a szokásos 2%-os célérték felett mozgott. Az ukrajnai orosz agresszió csak rontott a helyzeten. Ennek eredményeképpen az USA-ban a 10 éves kötvényhozamok 2007 óta nem látott szintre emelkedtek. A megnövekedett kockázatmentes kamatláb óriási nyomás alá helyezte a részvények értékelését, mivel a befektetők most magasabb hozamot követelnek kockázatos befektetéseikért. Az S&P 500 jelenleg nagyjából 16-szoros előretekintő határidős P/E árfolyam mellett kereskedik, míg az évet 22x feletti szorzóval kezdtük. Ez közel 30%-os csökkenést jelent.

Forrás: Refinitiv Datastream

Bár az értékeltségek jelentősen csökkentek, érdemi enyhülés ezen a fronton csak akkor várható, ha az USA-ban és máshol a végső kamatlábvárakozások (=az a kamatszint, amelynél a központi bankok abbahagyják a kamatemelést) emelkedése megáll. A cikk írása pillanatában a piac arra számít, hogy a "Fed Funds Rate" (= a Fed által meghatározott kamatláb) 5% fölé fog emelkedni, míg egy hónappal ezelőtt még 4,6%, augusztusban pedig csak 3,6%volt beárazva. Ezért az egyik fő kérdés jelenleg az, hogy a lassuló inflációs ráta mikor teszi majd lehetővé, hogy a Fed szüneteltesse a kamatemelési ciklusát. Amikor ez megtörténik, a részvényeknek újra emelkedésbe kellene kezdeniük.

A pénzügyi piacok az elmúlt években hozzászoktak az olcsó pénz hosszú időszakához. Most a befektetőknek a magasabb hozamú környezethez kell alkalmazkodniuk. Ha a rövid távú kamatlábak emelkedése megáll, és a világgazdaságnak sikerül elkerülnie a mélyrepülést…? A magasabb kamatlábak és a magasabb infláció kombinációja miatt azonban alacsonyabb hozamokra számítok a következő években, mint amit a közelmúltban megszokhattunk.

Egyes "technológiai nagyágyúk" negyedéves jelentései és kilátásai csalódást okoztak, és jelentős veszteségeket okoztak például az Amazon és a Google részvényeiben. Ezek már egy esetleges recesszió jelei az USA-ban?

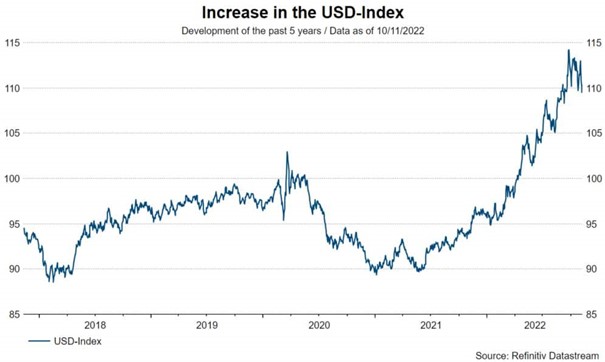

A jelentési szezonon már majdnem túl vagyunk, és a vállalatok összességében szilárd számokról számoltak be. Az S&P 500 vállalatai közül kb. 70%-uk tudta felülmúlni az elemzői becsléseket, míg a Stoxx 600 európai nevek több mint fele okozott pozitív meglepetést. Az előző negyedévekhez képest jelentősen lassult az eredménynövekedés, és a különböző szektorok teljesítménye között jelentős eltérés mutatkozott. A bankok például pozitívan reagáltak, mivel világossá vált, hogy a nettó kamatmarzsuk (= a bank kamatbevételeinek és kamatkiadásainak különbsége), amely a legtöbb hitelező vállalat fő bevételi forrása, erősen profitált az emelkedő kamatlábakból. Másrészt a nagy technológiai részvények, mint a Google vagy az Amazon, az eredményük bejelentését követően zuhantak. Ez az ügyfelek alacsonyabb reklám- és egyéb kiadásainak, valamint az erős dollárból eredő negatív árfolyamhatásoknak volt köszönhető.

A kiadások csökkenő szintje egyértelműen a gazdaság lassulásával és a recessziós félelmekkel magyarázható. A magas infláció csökkenti sokak rendelkezésre álló jövedelmét, a vállalatok pedig a megemelkedett készletek és a lassuló kereslet miatt óvatosabbá váltak a kiadásaikkal. Ennek eredményeképpen az amerikai vállalatok általános nyereségnövekedése 2020 harmadik negyedéve óta a legalacsonyabb szintre esett vissza.

Mi a helyzet a részvénypiac értékelésével? Vajon a részvények általában véve most már ismét reálisabb szinten vannak értékelve, vagy van még további lefelé irányuló potenciál?

Amint azt az elején említettük, a piaci értékelések a megnövekedett hozamkörnyezet miatt meglehetősen meredeken csökkentek. A legtöbb index esetében az értékelési szorzók most az 5 és 10 éves átlag alatt vannak. Ezért azt állítom, hogy a részvények mint eszközosztály már nem tűnnek drágának, és az előretekintő P/E-k egészségesnek tűnnek. Két olyan tényező van, amelyek innen további nyomást gyakorolhatnak az értékelésekre: egy váratlan sokk (pl. további geopolitikai eszkaláció) és a csökkenő nyereségvárakozások. Bár egyiket sem lehet teljességgel kizárni, ezeknek a kockázata mérsékelt. Ami a geopolitikai frontot illeti, a kockázatok nagy része jól ismert és már be van árazva. Ami a cégek nyereségét illeti, fontos megérteni, hogy a "normális" recessziókkal ellentétben a jelenlegi gazdasági lassulást emelkedő árszintek kísérik. Mivel a jövedelmeket nominális értéken mérik, azok még akkor is laposak maradhatnak, ha a haszonkulcsok csökkennek. Ennek eredményeképpen joggal feltételezhető, hogy még gazdasági visszaesés esetén is jobban fogják tartani magukat a céges profitok, mint a korábbi ciklusokban.

Mindent egybevetve a részvények jelenlegi értékelése egészségesnek tűnik, és a további többszörös csökkenés kockázata mérsékelt. A részvények számára az fog igazán támogatóan hatni, amikor az alacsonyabb inflációs adatok lehetővé teszik, hogy a központi bankok kevésbé szigorú álláspontot képviseljenek. Addig a befektetőknek el kell viselniük a magas volatilitást, de nem szabad szem elől téveszteniük a hosszú távú befektetéseik vonzó belépési szintjeit.

A cikk első alkalommal 2022. november 10-én jelent meg az Erste Alapkezelő oldalán.

A bejegyzésben foglaltak kizárólag az író személyes véleményét tükrözik és nem tekinthetőek az Erste Bank Hungary Zrt., az Erste Befektetési Zrt. vagy az Erste Alapkezelő Zrt. hivatalos szakmai álláspontjának. A bejegyzés tartalma nem minősül befektetési ajánlatnak, ajánlattételi felhívásnak, befektetési tanácsadásnak vagy adótanácsadásnak.

Címlapkép: Shutterstock