Itt a vége, fuss el véle!

Visszatértünk a 3 +/- 1 százalékos tartományba, azaz az MNB célzónájába. Az év per év infláció januárban 3,8 százalék lett. Ezzel a reálkamat 6,2 százalékra emelkedett, ami igencsak magasnak mondható. Ezzel kapcsolatban viszont elindult, vagy inkább újra feléledt a spekuláció, hogy a jegybank esteleg mégis begyorsítja a kamatvágásokat, s 75 bázispont helyett 100-ra emeli a lépésközt átmenetileg. Ezzel a gondolattal két bajunk van. Az egyik, hogy a forint igencsak gyengécske mostanában. Amíg a bizalom nem áll ténylegesen helyre a magyar gazdasággal kapcsolatban, addig valószínűleg indokolt lehet óvatosnak maradni. A másik már sokkal erősebbnek tűnő dolog.

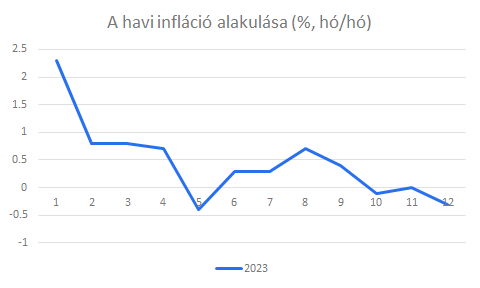

Havi infláció Magyarországon

Forrás: Bloomberg, Erste

Mint a fenti ábrából is jól látható, a havi infláció tavaly év elején még nagyon magas, 2,3 százalék volt, ami előbb 0,7-0,8 százalékra, majd az év vége felé még ennél is alacsonyabbra, sőt egyes hónapokban a negatív tartományba csökkent. Januárban a havi infláció 0,7 százalék volt, ez jóval elmaradt a tavalyi 2,3 százaléktól. Viszont ezt úgy értük el, hogy az üzemanyagárak olyan szerencsésen alakultak januárban, hogy az adóemelés hatása – az átmeneti világpiaci árcsökkenés és a MOL kétlépcsős emelése miatt – végül nem érvényesült a statisztikai árakban. Februárban viszont már látszani fog, és az is, hogy az átmeneti világpiaci árcsökkenés már a múlté. A másik nagyon fontos faktor az energiaár. A januári adatban a novemberi fogyasztási adtaokkal számították az olcsóbb és a drágább földgáz fogyasztását. Viszont novemberben nagyon meleg volt az idő, de a december és a január is hozott egy-két hét rendkívüli hideget. Vagyis a korábbi árcsökkenés helyett átlagár emelkedést fogunk látni. Ráadásul a szolgáltatók is mostanában emelik áraikat. Ezek közül kiemelkedők a telekommunikációs szolgáltató cégek, amelyek márciustól, cirka 15 százalékos áremelkedést hajtanak végre. Plusz ehhez jön még hozzá, hogy a bázishatás sem lesz támogató. Vagyis a „headline” infláció valószínűleg megugrik az elkövetkező hónapokban. Rendben, de ezek olyan tényezők, amikre a jegybanki kamatpolitikának nem sok hatása van. S itt jön be, hogy a maginfláció továbbra is magas. A decemberi 7,6 százalékról ugyan 6,1 százalékra csökkent. De most, hogy a szerencse (üzemanyag, időjárás) a visszájára fordulni látszik, még inkább arra kell törekedni, hogy a befolyásolható árak (maginfláció) tovább csökkenjenek.

Összességében nagyon örülünk a jó adatnak, de a neheze – nagy valószínűséggel – még csak most jön. Éppen ezért nem kellene gyorsuló kamatcsökkentéseknek jönnie. És éppen ezért a forint gyengülése inkább felszínes reakciónak tűnik a ma reggeli adatra.

Kicsit más. Tegnap este megjelent a Fed mérlege. Az extra likviditást nyújtó Bank Term Fundig Program keretében, nemhogy növekedett, hanem még csökkent is a plusz likviditás igénybevétele. A változás mintegy 2 milliárd dollár csökkenés volt 165 milliárd dollárra. Ez azért fontos, mert pont az NYCB gyorsjelentése óta eltelet egyhetes időszakban bekövetkezett pénzmozgásokat mutatja az adat. Vagyis – úgy tűnik – hogy a betétesek nem ijedtek meg a regionális bank körül kialakult leminősítési hullámtól. Ez nyilván jó hír az amerikai részvénypiac számára, ami egyébként nem is aggódott különösebben emiatt. Ezt az is mutatja, hogy tegnap megtörtént, még ha átmenetileg is, a lélektanilag fontos 5000 pontos szint áttörése. Különben az RSI alapján alapvetően inkább túlvett az index. Az MACD alapján pedig korrekció-közeli állapotban van, miközben az értékeltség – finoman szólva – nem igazán attraktív. Szóval, mintha inkább a lendület vinné az indexet.