Mégis szokatlan idők! Vagy mégse?

Habár tudtuk, hogy az idei hiánycél nem tartható, de azért reménykedtünk a jövő évi iránytartásban. A tegnap közölt tervek végül negatívan leptek meg bennünket, s a piacot is. Az idei 4,5 százalékos hiánycél várható volt a korábbi 3 százalék alatti tervekkel szemben, viszont a jövő évi 3,7 százalék is jelentős távolodás fölfelé a várakozásokhoz képest. A 2026-os 2,7 százalékos hiány pedig nehezen hihető, hiszen az választási év lesz. Nagyon csábító lesz abban az évben a túlköltekezés, na meg nyilván az azelőttiben is. Mindeközben az MNB is gyorsított. Vagyis magasabb a költségvetési hiány pálya, ami valószínűleg magasabb inflációval is járhat. Ha ehhez hozzáadjuk az alacsonyabb kamatkörnyezetet, meg az újfent gyengébb külkereskedelmi egyenleget, akkor már nem annyira szexi a kép. Ezen a Nagy Márton miniszter által bejelentett versenyképességi program, illetve a már folyamatban levő beruházások (BMW, Mercedes bővítés, BYD, CATL, stb.) tudnak remélhetőleg segíteni, vagyis az erős gazdasági növekedés az elkövetkező években. Ez nyilván az exporton keresztül is tudná stabilizálni a forintot. Persze ehhez megfelelő hozzáadott értékkel is kell rendelkeznünk. Ez pedig egyelőre sok esteben kérdéses. Mindenesetre ez a mostani fiskális kiengedés valahogy a kétezres évek eleji-közepi gazdaságpolitika emlékét eleveníti fel. Még annak ellenére is, hogy most azért egy csomó mindenben nagyon más a helyzet (monetáris politika, folyó fizetési mérleg, stb.).. Így, ha már a költségvetés expanzív marad, a forintban hívő befektetők a gazdaság erőteljesebb fellendülésében, és ehhez tartozó erős export aktivitásban reménykedhetnek. Ez pedig kérdéses, de nem lehetetlen.

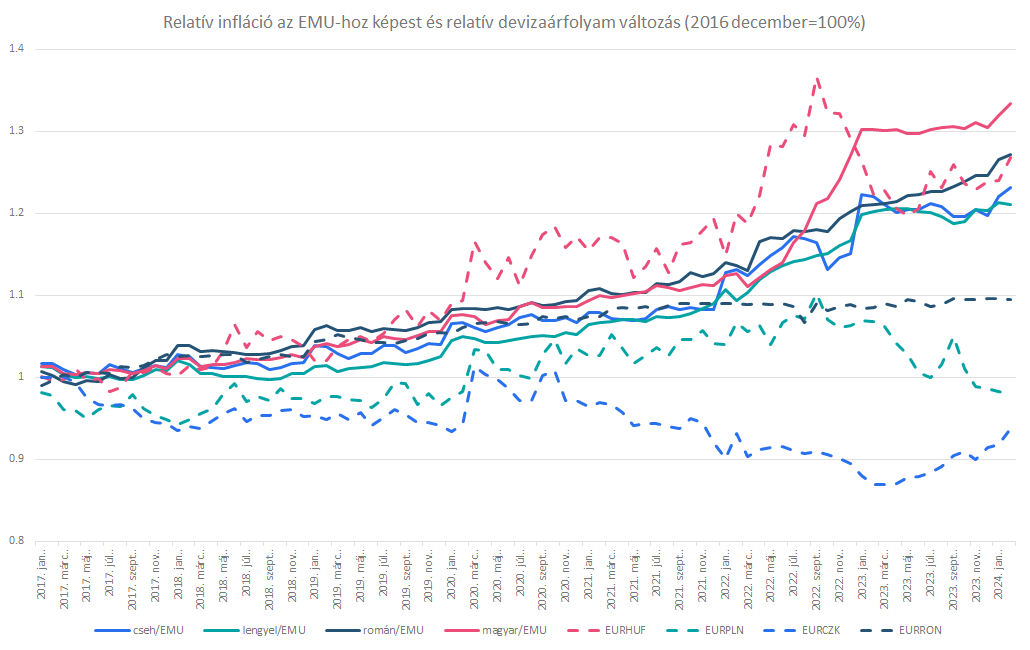

Vásárlóerő-paritás szerinti elméleti és valós relatív régiós devizaárfolyamok az euróhoz képest

Forrás: Bloomberg, Erste

S akkor egy másik dolog, amin meg lehet lepődni. Damodaran frissítette a részvénykockázati prémiumra vonatkozó modelljét. Ez alapján jelenleg az alap prémium 4,18 százalék, ami bődületesen alacsony érték. Emlékeim szerint az elmúlt cirka 25 éves tőzsdei pályafutásom alatt nem találkoztam ilyen alacsony kockázati prémiummal. Talán 4,5 százalék volt a legalacsonyabb érték. (Erre jön még rá az ország és pluszban az adott részvény kockázati prémiuma, ami az elvárt hozamot reprezentálja egy adott részvény esetében.) Igaz, akkoriban nem is számolgatták havonta ezt az értéket. Különben ez a szám nem is olyan rég – kevesebb, mint fél éve – 5,6 százalékon állt. Na, az meg elég magasnak tekinthető. Mit is jelent ez? Hát azt, amit látunk. Míg ősz elején pesszimistábbak voltak a befektetők, ezért nagyobb hozamot vártak el a részvénypiacokon, addig mostanra ez nagyot, hozzávetőleg 1,4 százalékpontot csökkent, ha az egyéb tényezőket változatlannak vesszük. Hogy ez milyen nagy érték, azt jól mutatja talán, hogy az S&P500 index az elmúlt 30 évben átlagosan évi 8 százalék körüli értékkel emelkedett. Vagy azt is mondhatjuk, hogy ősszel az elvárt hozam még 10,6 százalék környékén volt (5,6 + kb. 5 százalék kockázatmentes hozam), most meg nagyjából 8,4 százalék (4,18 + 4,18 százalék). Ez a cirka 2,1 százalékpontos változás pedig mintegy 20 százalékos emelkedést indokolna (~10,6/8,4-1) egy egyszerű becslés alapján. Most viszont 25 százalék környékén járunk, amiben szerepet játszhatna az eredményvárakozások növekedése is, de valójában 0,8 százalékos csökkenés volt a 2024-es várakozásban és 0,2 százalék emelkedés a 2025-re várt értékben november elejétől mostanáig. Ez pedig azt sugallja, hogy egy picit túlszaladt a piac. Különben a tavaly március-júliusi emelkedési hullámban 20 százalékot emelkedett az S&P500, s az emelkedés négy és fél hónapig tartott az augusztusban indult korrekció előtt.