Norwegian Cruise Line: Hol köt ki?

A Norwegian Cruise Line Holdings (NCLH) egy globális hajózási társaság, ami három fő márkát takar. Ezek közül talán a legismertebb a szélesebb körök számára elérhető Norwegian Cruise Line. Emellett a cégcsoport üzemelteti a prémium Oceania Cruises-t és az extravagáns Regent Seven Seas Cruises-t is, amely főként a recesszióra kevésbé érzékeny fogyasztók igényeit elégíti ki. A hajóutak ebből adódóan a világ gazdagabb régióiból indulnak, célállomásuk pedig a világ számos kedvelt vagy épp eldugottabb pontja, a Karib-térségtől Alaszkáig.

Jelenleg 32 óceánjáró hajójuk nagyjából 700 helyre jut el világkörüli útja során, de a következő évtizedben évente további egy-két darab 200 ezer tonnás, 5000 fő befogadására alkalmas hajóval tervezik bővíteni a flottát.

Jó potenciál, kedvezőtlen mutatók

Sokszor mondják, hogy bizonyos márkákat, esetlegesen egész iparágakat körülvesz a „moat” (szó szerinti fordításban: várárok). A hajózás is ilyen. A három legnagyobb piaci szereplő a turista forgalom kétharmadát bonyolítja le. Közülük az NCLH a legkisebb 10 milliárd dolláros piaci kapitalizációval, és nagyjából 10 százalékos piaci részesedéssel.

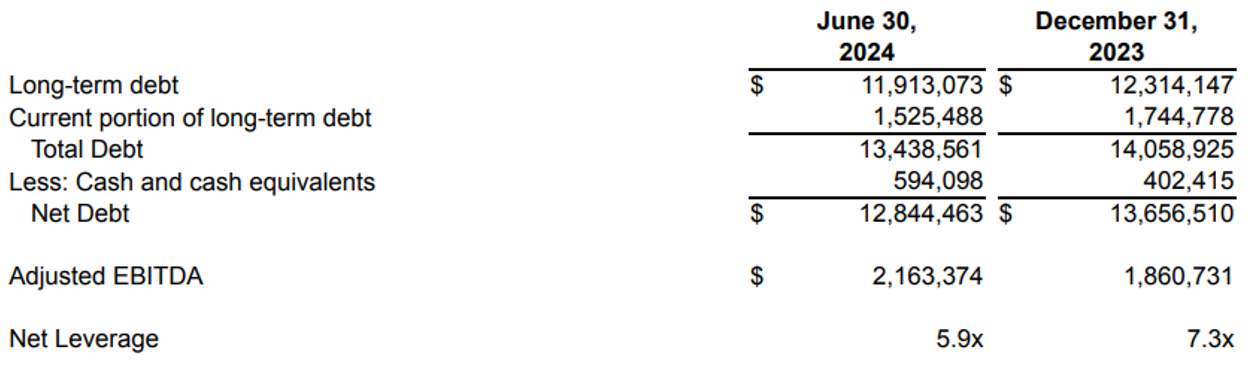

Lerágott csont, hogy a covid jelentős mértékben sújtotta a turizmus minden szegmensét, magától értetődően a hajózásból élő cégeket is, amelyek a csőd szélén táncolva élték túl ezt az időszakot. Ebből adódik a felhalmozott tartozás is, különösen a hosszúlejáratú kötelezettségek megnövekedése az egész iparágban. A vállalat jelenleg is kedvezőtlen adósság-tőke arányt (debt to equity) mutató képét árnyalja, hogy a mutató 2023 végén még 50 körül volt, szemben a mostani 19-cel. Az arány rohamos csökkenésének oka a rendelkezésre álló tőke növekedése. Emellett sikerült idén a teljes adósságállományt nagyjából 600 millió dollárral csökkenteni, amiből 250 millió dollárt az állomány legnagyobb kamatlábú (9,75 százalék)részének kifizetésére fordítottak. A nettó adósság és az EBITDA közti arányszám is szuboptimális a jelenlegi 5,9-cel, azonban látható a javulás, tavaly év végén ez még 7,3 volt.

Az NCLH adósságának alakulása

Forrás: NCLH pénzügyi beszámoló Q2 2024

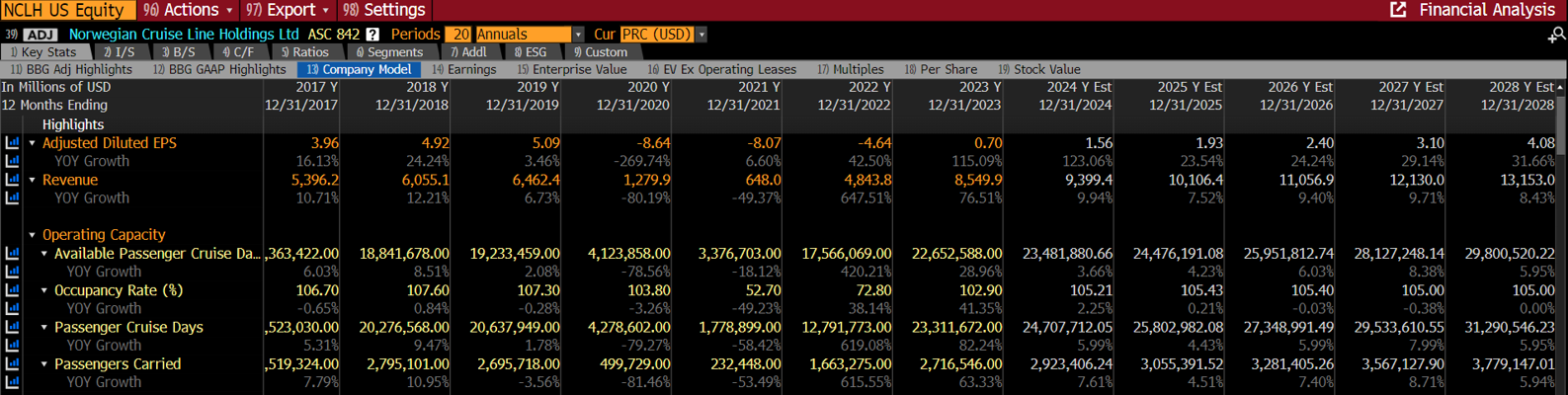

Az iparág fokozatos helyreállása figyelhető meg, amit az adatokból kiolvasható kereslet növekedés és az utazások magas kihasználtsága is mutat.

Az NCLH fontosabb iparági mutatói

Forrás: Bloomberg

Egy kis magyarázat ahhoz, hogy megértsük a fontosabb iparági mutatókat:

Bár meglepőnek tűnhet a 100 százalék feletti kihasználtság (occupancy), érdemes tisztázni, hogy a 100 százalék a kabinok számának dupláját jelenti, tehát egy kabinra két fővel számolnak az iparágban. Így az ott megszálló harmadik és negyedik utassal (pl. gyerekekkel) könnyen feltornázható ez a szám. A pandémia előtti években, sőt még 2020-ban is (amikor aktívan üzemeltek a hajók) rendszeresen 100 százalék felett volt a kihasználtság.

- Available Passenger Cruise Days (APCD): 2*kabinszám*hajózott napok száma

- Passenger Cruise Days (PCD): szállított utasok száma*utazási napok száma

- Passengers Carried: szállított utasok száma

Occupancy: kihasználtság = PCD/APCD

Ennek függvényében valahol a tavalyi és az idei év közti pontot tekinthetjük a helyreállás időpontjának is, amit az egy részvényre jutó nyereség is mutat. Idén az üzleti év első felében már több, mint kétszer akkora eredményt ért el az NCLH, mint a teljes 2023-as üzleti évben.

Ami a 2024-es üzleti évet illeti, az első és a második negyedéves gyorsjelentés közzétételekor is javították a teljes éves várakozásokat. A nettó marzsot legutóbb 7,2-ről 8,2 százalékra, az eredményt pedig 60 millió dollárral magasabbra, 790 millió dollárra. További jó hír, hogy 2019 óta először ismét pozitív pénzárammal számol a cég az üzleti év végére.

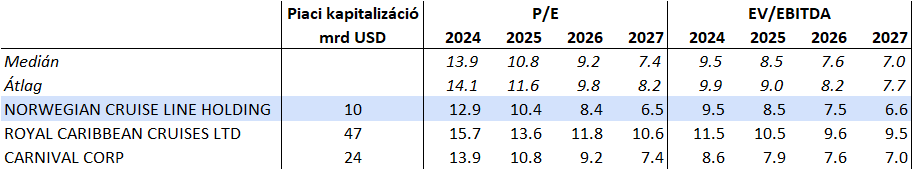

Az előremutató P/E-je a mostani 13,5 körüli értékéről a következő 5 éves periódus végére 5 körüli értéket vehet fel, ami 0,6-os PEG rátát és közel 22 százalékos éves EPS növekedést eredményez.

Forrás: Bloomberg

Most lett igazán kedvező a technikai kép?

Az NCLH technikai képe

Forrás: Bloomberg

Épp a napokban fogalmazott meg vételi ajánlást a Citigroup az NCLH-ra, ami megadta a várva várt löketet az árfolyamnak, s aminek segítségével kitört abból a sávból, amiből több, mint egy éve képtelen volt. A sávból való kitörés, azaz a 21,73 dolláros szint áttörését követően 27,3 dollár környékére emelkedhet az árfolyam, így némileg ez alatt, 27 dolláron húzzuk meg a célárfolyamot. A stop-loss megbízást a kitörési ponthoz, 21,5 dollárhoz tesszük, ezáltal a hozam-kockázat kedvező, több, mint 2: az 1-hez az arány. Az MACD vételi jelzést adott, ami további optimizmusra ad okot, azonban az RSI rövid és hosszútávon is jelentősen túlvett értéket mutat, úgyhogy erről az oldalról elképzelhető némi korrekció az árfolyamban.