Fantáziát látunk a turizmusban

A TUI a német tőzsdén jegyzett turisztikai szolgáltató, mely az MDAX (a közepes kapitalizációjú német részvényindex) tagja. Tevékenységi köre széles, foglalkozik légitársaság, utazási iroda, szállodahajó, valamint szálloda üzemeltetésével is.

A cég bevétele szinte kizárólag Európából származik. Ezen belül közel egyharmadot tesz ki Nagy-Britannia, a másik egyharmadot Németország, az utolsó harmadot pedig Európa többi része.

Alacsony értékeltség, nyomasztó örökség

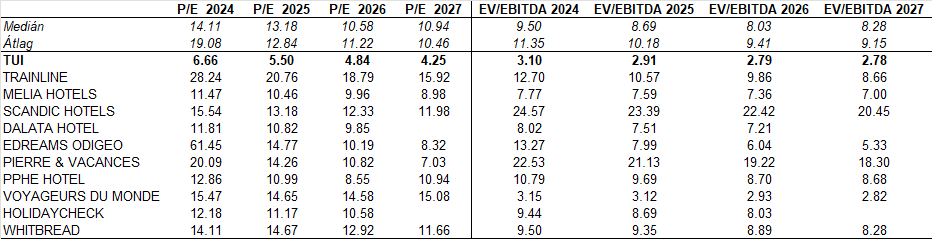

A szektortársakkal összehasonlítva látható, hogy a TUI értékeltsége kimondottan alacsony. Mind az előretekintő P/E hányados, mind pedig EV/EBITDA alapon a TUI-nak van a legalacsonyabb értékeltsége.

A TUI és a szektortársak előretekintő PE és EV/EBITDA értékeltsége

Forrás: Bloomberg, Erste

2023-ban és 2024-ben is szinte töretlenül emelkedtek az előretekintő EBITDA várakozások. Az ide évre 2,1 milliárd eurós EBITDA-t várnak a céget követő elemzők, ami 2025-ben és 2026-ban is 2,4 milliárd euró közelében alakulhat. A javuló eredményvárakozások alapján idén már nemcsak az EBITDA, de az EBIT eredmény is visszatérhet a Covid járvány előtti értékre.

A TUI 2024 és 2026 közötti EBITDA eredményvárakozása

Forrás: Bloomberg, Erste

A TUI alacsony értékeltségének fő oka a magas kamatterhek. Ez azonban az idő előrehaladtával fokozatosan enyhülhet, hiszen a társaság tőkehelyzete a nyereséges működésnek köszönhetően folyamatosan javulhat, ezért itt még a szokásosnál is fontosabb az eredményvárakozások trendje. A javuló tőkehelyzeten kívül az általánosan csökkenő kamatkörnyezet is kedvezően hathat a TUI megítélésére.

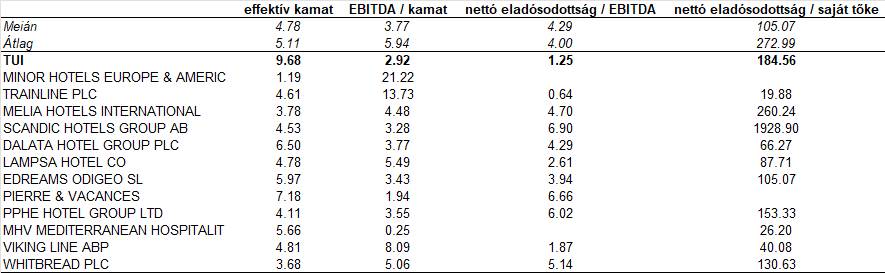

Az adóssággal és a pénzügyi helyzettel kapcsolatban talán legkiugróbb a magas kamatfizetés, hiszen az effektív kamat (ténylegesen fizetett kamat / átlagos rövid és hosszútávú adósság) 9,7 százalék, ami csaknem duplája az iparágban szokásosnak. 2026-ban azonban jelentős adósság (hitel) lejáratok lesznek, így belátható időn belül kedvezőbb finanszírozási helyzetbe kerülhet a társaság. Idén már 5 százalékos kamatozás mellett sikerült kötvényt kibocsátania, így reálisan várható a kamatterhek csökkenése. A magas kamatok következménye, hogy az EBITDA / kamatfizetés mutató mindössze 2,92, ami nem túl magas, elmarad az átlagtól és a mediántól is, így a megtermelt EBITDA eredmény kisebb része marad a részvényeseknél és több megy kamatfizetésre. Viszont a nettó eladósodottság / EBITDA például kimondottan kedvező, de a nettó eladósodottság / saját tőke hányados is megfelel a szektortársakénak, bár abszolút értelemben még így is magas. Összességében megállapítható, hogy nem a jelenlegi eladósodottság okoz problémákat, sokkal inkább az előző évekből még itt maradt örökséggel kell megküzdenie a társaságnak.

A TUI és szektortársinak eladósodottsága

Forrás: Bloomberg, Erste

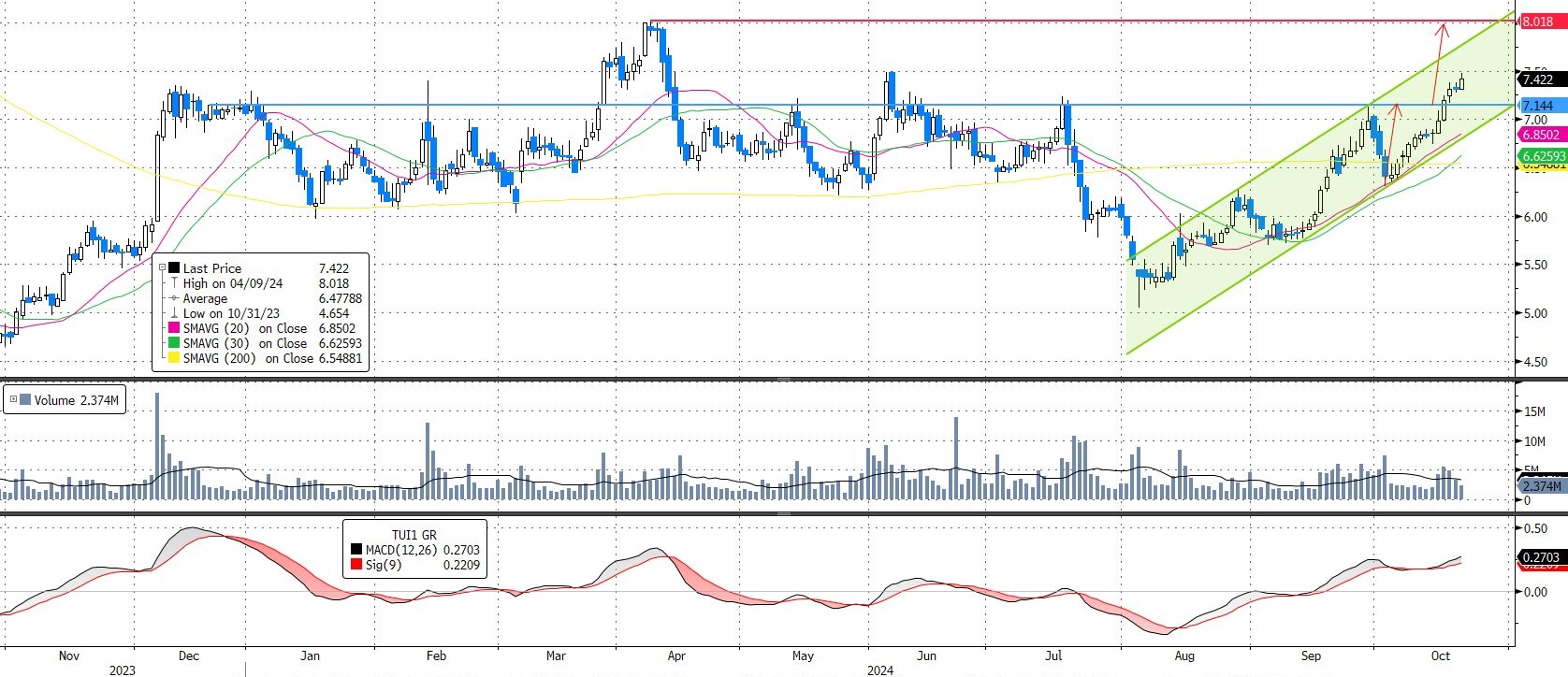

Emelkedő trendben az árfolyam

Kimondottan ígéretes a TUI technikai képe. A részvény emelkedő trendcsatornában mozog, és nemrégiben sikerült a 7,1 eurós szintet is áttörnie az árfolyamnak. A technikai kép alapján 8 euróig emelkedhet az árfolyam, ami egyúttal az áprilisi lokális csúcs is.

Ezért a kiszállási pontot a szint alá, 7,9 euróhoz javasoljuk elhelyezni, míg a stop-loss megbízást érdemes a 7,1 eurós támaszszint alá, 7,05 euróhoz elhelyezni, így a pozíció hozam-kockázat mutatója közelíti a 2:1 arányt. Ha viszont a hosszabb távú technikai képet nézzük, akkor bő fél éves távon akár a 8,7 eurós árfolyam elérése is lehetséges, ahol 2023 márciusa óta nem járt az árfolyam.

TUI technikai kép

Forrás: Bloomberg, Erste