Take off?

A BoFA elemzői megvizsgálták a most folyó gyorsjelentési szezon eredmény utáni konferenciabeszélgetéseinek leiratát, s azt találták, hogy 60 százalékkal növekedett a „kifeneklés” és szinonimáinak használata az eddig jelentő cégek körében az előző negyedévhez képest. Ugyan még a gyorsjelentési szezon cirka felénél jár, mivel eddig 232 cég jelentett az 500-ból az S&P500 esetében, de ez a változás akkor is figyelemre méltó. Hiszen az elmúlt 20 évben, amikor megugrott az ilyen jellegű kifejezések száma, akkor az azt követő negyedévekben jelentős profitnövekedés következett be a cégeknél. Ilyen volt pl. a 2008-as válság vagy a 2020-as járvány után. Viszont akkor csak mintegy 25 százalékos volt az ilyen jellegű kifejezések számának növekedése, viszont az S&P500 EPS-ében 40-60 százalékos növekedés következett be néhány negyedévvel a jelenséget követően. Ilyen szempontból a 60 százalékos ugrás kiemelkedő, s komoly profitbővülést sugall a nem túl távoli jövőben.

Sőt a „gyenge kereslet” kifejezések is jelentősen csökkentek, amely viszont historikus összehasonlításban erőteljes korrelációt mutat az ipari BMI index fordítottjával, azaz azt sugallja, hogy az iparban hamarosan megindulhat valamiféle fellendülés az USA-ban.

Hogy lehet ez?

Eddig az indexeket elsősorban az M7 (Magnificent 7) részvények húzták. Viszont a kereslet stabilizálódásával, növekedésével az eddig háttérbe szoruló reálgazdasági szereplők- nevezzük őket „value” részvényeknek - megnyomhatják a beruházásokat, s növekedhet az eredményük. Ez már a negyedik negyedévben beindulhat.

Mindez azt hozhatja magával, hogy a ciklikus mélypontról ezek a részvények emelkedhetnek, hiszen az értékeltségük tipikusan alacsony. Ugyanis a magas P/E értékeltségek az S&P500-ban elsősorban az M7-nek köszönhetők.

Ez a megfigyelés is azt a véleményünket támasztja alá, hogy továbbra is a „value” részvények között érdemes keresgélni, hogy ha valaki részvényvásárlásban gondolkozik.

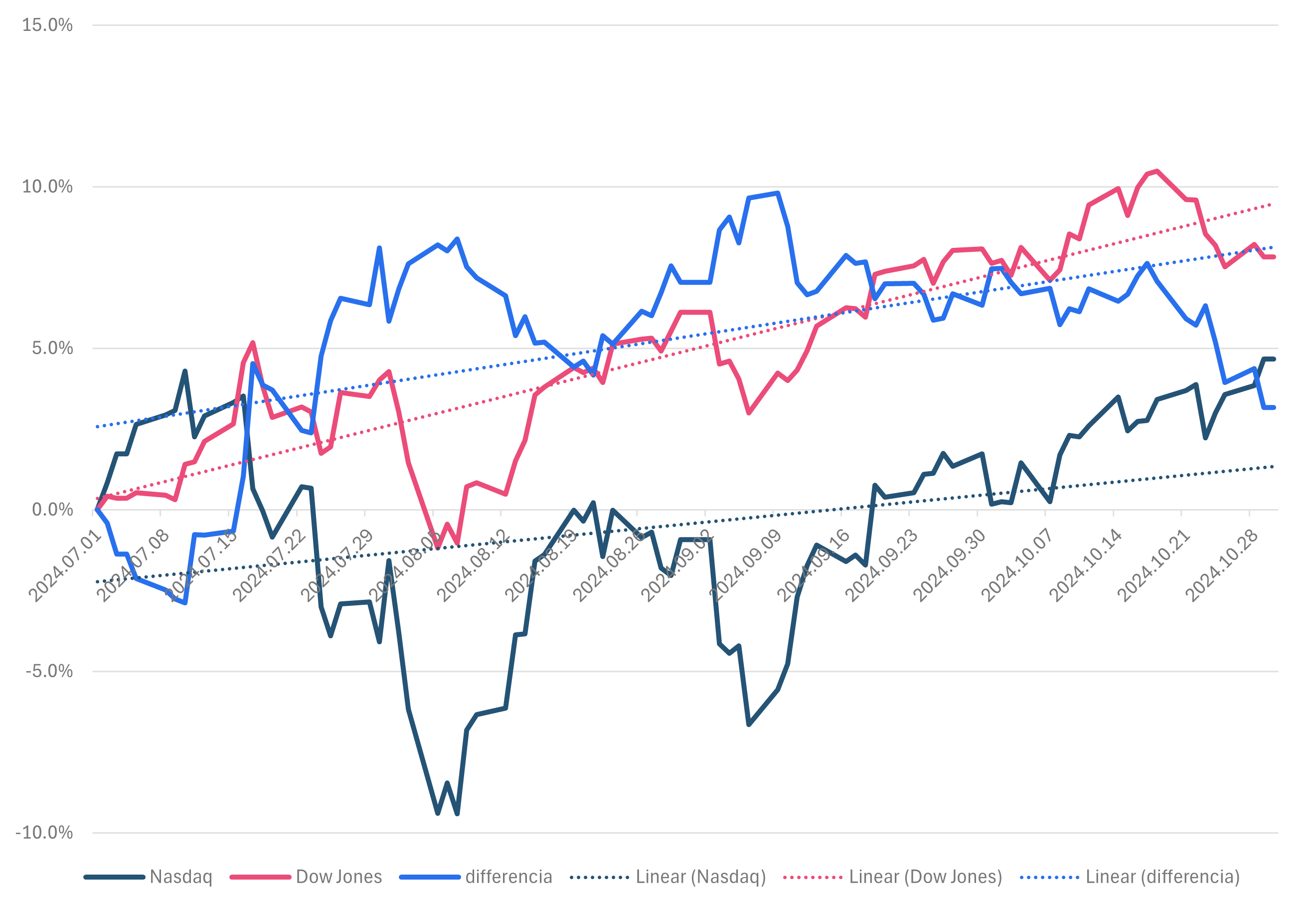

S akkor ideje ránéznünk a „mérőműszerünkre”, amely nem áll jól. A Dow Jones (value) és Nasdaq (growth) különbözet az utóbbi időben nagyot csökkent, a Nasdaq jobb és a Dow Jones gyengébb teljesítményének köszönhetően. Viszont ez a különbözet, például a föntebbiek alapján újra növekedésnek indulhat az elkövetkező negyedévekben.

Ábra: Értékalapú és növekedési részvények (Dow-Nasdaq) hozamkülönbözete 2024 július 1. óta

Forrás: Bloomberg, Erste