100 a 100 ezerhez

Ez nem egy fogadás 1:1000 odds-szal, hanem a BUX tegnapi, 99,899 pontos záróára. Vagyis majdnem megvolt a régóta vizionált, lélektanilag fontos és kerek záróár, amely jó alkalmat ad arra, hogy megálljunk egy pillanatra, és elgondolkozzunk egy picit a magyar piacról.

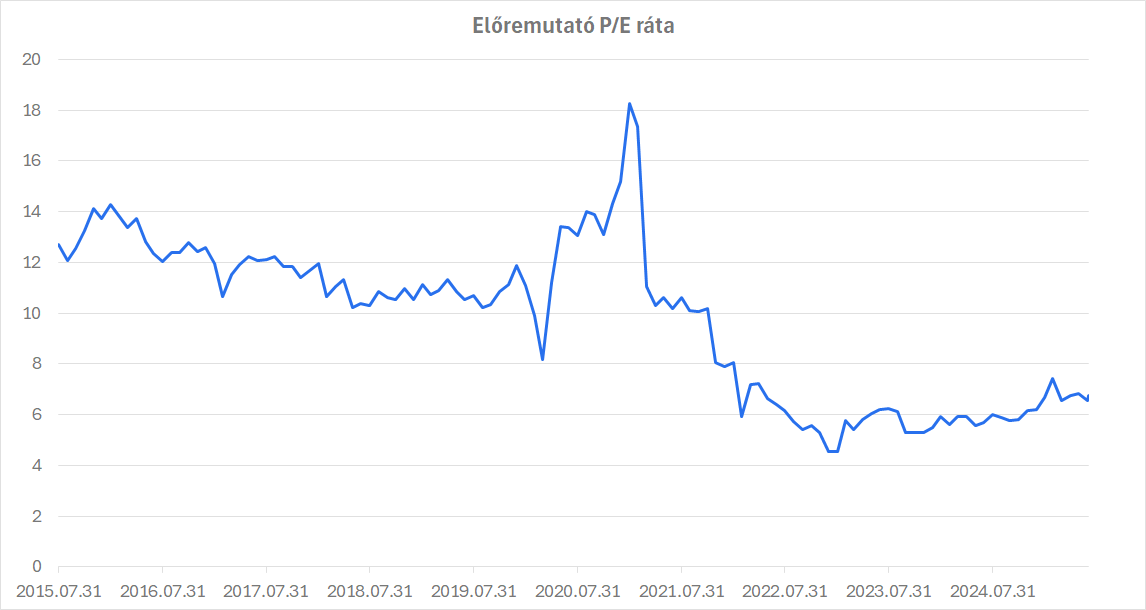

A BUX, mint jól látható az alábbi ábrából, a COVID19 utáni eredménybővülés ellenére sem tért vissza a korábban látható 10 fölötti P/E előremutató értékeltségi szintre. Sőt, az orosz-ukrán háború kirobbanása még mélyebbre lökte ezt a mutatószámot.

BUX előremutató P/E értékeltsége

Forrás: Bloomberg

Azóta fokozatosan emelkedik ez a mutatószám a 4,5-es mélypontról, s már 6,75 környékén jár, de ez még mindig elég messze van a 10 közeli 20 éves átlagtól. Ez a relatíve alacsony értékeltség jogos is lehetne, ha például eredménycsökkenést várnánk, de nem így van. Míg például a MOL esetében a stagnálás lehet a valószínű, az OTP esetében enyhe növekedésre fogad a piac. A Richter esetében pedig enyhe, míg az MTel esetében pedig erősebb bővülés a valószínűsíthető a profitban. Ez pedig igazán indokolhatna egy, az átlaghoz közelítő árazást. Persze ezen sokat segítene egy esetleges béke a szomszédunknál, de legalább egy tűzszünet. Az utóbbinak van nagyobb realitása.

Nyilván a BUX-ot az OTP vezeti, amely 40 százalékos súllyal szerepel az indexben, s az előremutató eredmény alapján szintén 6,75-ös előremutató rátán forog, mint a BUX, miközben az eredményének tavaly 13 százaléka jött Oroszországból. Ha ezzel korrigáljuk (kivesszük) az eredményt, akkor is csak 7,75-ös rátán forog a bank. Szóval akkor is még kb. 20-25 százalékra vagyunk a történelmi 10 körüli átlagtól.

A másik izgalmas kérdés a Richter, amelynek az árfolyama az utóbbi időben sokat csökkent. Ez szerintem azért történt, mert elindult a dollárban egy trendszerű gyengülés az elmúlt hónapokban. A Trump-féle szeparációs politika miatt sokan további lassú gyengülést várnak a dollár kereskedelemben betöltött vezető szerepének leértékelődése miatt. Nyilván a hosszútávú, évek alatt bekövetkező hatásokat nem lehet fedezeti ügyletekkel eliminálni. Ez pedig végül – a cég sikeres és jó fedezeti politikája ellenére – a jelenleg 700 millió dollár környéki cariprazinhoz kapcsolódó bevétel hatását leértékeli. Például ha nem lenne a dollár kitettségnek a nagy része fedezve a Vraylar (cariprazin) esetében, akkor az év eleje óta bekövetkezett USD/HUF gyengülés dolláronként 60 forintot vágott volna ki ebből a bevételből. Ami 700 millió dollár esetében 40 milliárd forint körüli érték lett volna, mely az idénre várt eredménynek a 15 százaléka. Ha az osztalékot is figyelembe vesszük, akkor az árfolyam, az elmúlt hetekben gyakorlatilag pont ennyit gyengült. (9 810/(11 000 + 508)=0,85) Nyilván mostanában mintha a dollár „túlgyengülte”, a forint meg „túlerősödte” volna magát. Vagyis „ideje befejezni” a gyengülést.

Egy szó, mint száz. Ugyan a BUX a 100 000 pontot kóstolgatja, de továbbra sem tűnik drágának. Ugyanakkor az átárazódás egy lassú, sokváltozós folyamat, amelyben lehetnek visszaesések, de azért egy nyugodtabb, kiszámítható világban az átárazódási folyamatnak folytatódnia kellene.