Drágaságaim!

Megállni látszik az infláció csökkenése az Egyesült Államokban is. Nyilván elsőre azt gondolnánk, hogy a Trump-féle vámok miatt, amiben van egy kis igazság, de nem ez a legfőbb félelem oka. A baj két másik irányból jön. Az ipari fémek utóbbi időben bekövetkezett és továbbra is várható áremelkedése a félelem egyik fő oka, míg a másik a Trump kormányzat a Fed függetlenségét begyalulni készülő mozgolódásai. Ne feledjük el, hogy az igazságügyminisztérium által indított per kimenetelétől függetlenül, idén májusban lejár a Fed elnökének a mandátuma, s Trump új embere (Powell-t is ő választotta) valószínűleg lojálisabb lesz a „főnökhöz”. Ő pedig lazább monetáris politikát szeretne látni. Egy ragadós inflációs környezetben ez nem túl szerencsés lépés.

Az amerikai termékek árinflációja

Forrás: Bloomberg, Erste

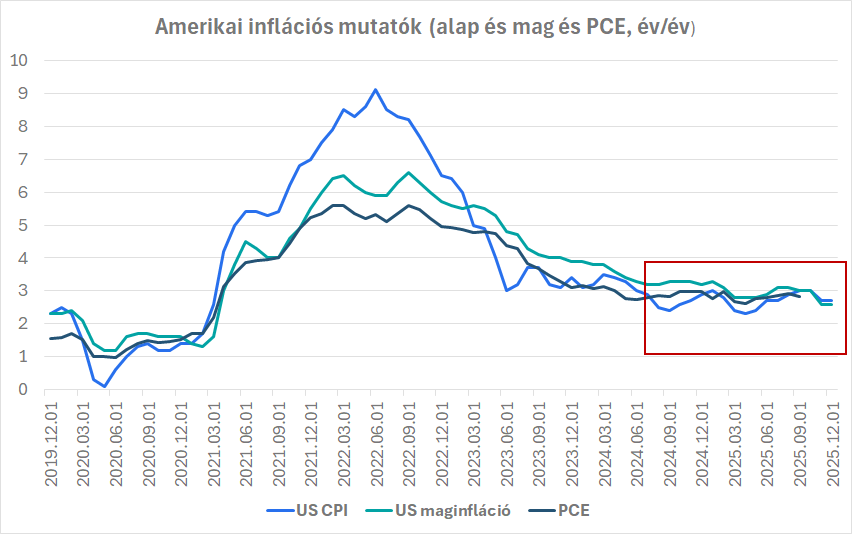

Mint a fenti ábrán is látható, az elmúlt félévben a maginfláció ugyan enyhén még csökkent is, de a fő mutatószám gyakorlatilag stagnál, enyhén oszcillál a Fed által fontosnak tartott 2 százalékos határérték fölött. Szóval beragadni látszik, miközben a kormányzat úgy csinál, mintha minden rendben lenne, s a Fednek tovább kellene mennie a kamatcsökkentés útján. Az jegybankelnök-váltás miatt is a piac továbbra is kamatvágást vár idénre, de csak júniusra és októberre. Mind a két csökkentés már az új jegybanki vezető idejére eső intézkedés lenne.

Na és itt jön az a probléma, ami ellen amúgy a kamattal nem is lehet védekezni. Sőt, generálisan a részvénypiacnak sem jó. Nevezetesen az ipari fémek árinflációja. Az ezüst az elmúlt egy évben cirka háromszorozott, de a réz és egyéb ipari fémekben is áremelkedést láthattunk a megnövekedő beruházások (dinamikusan növekvő energia, adattárház, stb. igény) miatt, miközben az alacsony árak miatt az elmúlt években a beruházások sok esetben elmaradtak ezen a területen. Azt gondolnánk, hogy semmi baj, a részvénypiac szereti az inflációt, szóval az ipari fémek áremelkedése tovább fogja fűteni a részvénypiaci rallyt. A helyzet viszont az, hogy a nyersanyag áremelkedés nem feltéttelenül hárítható tovább a vásárlókra, vagy csak részben. Vagyis könnyen margin szűkülést okozhat egyes szegmensesekben. Viszont a hosszú hozamokat magasabbra tornázhatja, ami pl. a 10 éves hozam emelkedésében nyilvánulhat meg. (Az meg éppen leértékelné a vállalatok pénzáramát.) Vagyis a jó ideje 4-4,2 százalék között oszcilláló amerikai 10 éves hozam kitörhet fölfelé.