Az olaj dinamikus árváltozása máshol bukkan fel, mint a közeli határidős jegyzésárakban

A globális olajpiac változékonysága nem tűnt el, hanem a piac más szegletében jelentkezik. Legalább is ez tűnik ki a piaci szakértőknek, akik vizsgálják az olajpiacot és nemcsak a teljes elmozdulást, hanem a piacon belüli átrendeződést is figyelik. A különböző határidős árak közti spread, vagy például az eltérő típusú kőolajfélék közti árrés drasztikusan megváltozott tavaly december eleje óta, amikor az OPEC döntött a termelés kvóták csökkentéséről. Amíg a közeli árak változékonysága december eleje óta alacsony volt, más frontokon jelentős átrendeződés és volatilitás van.

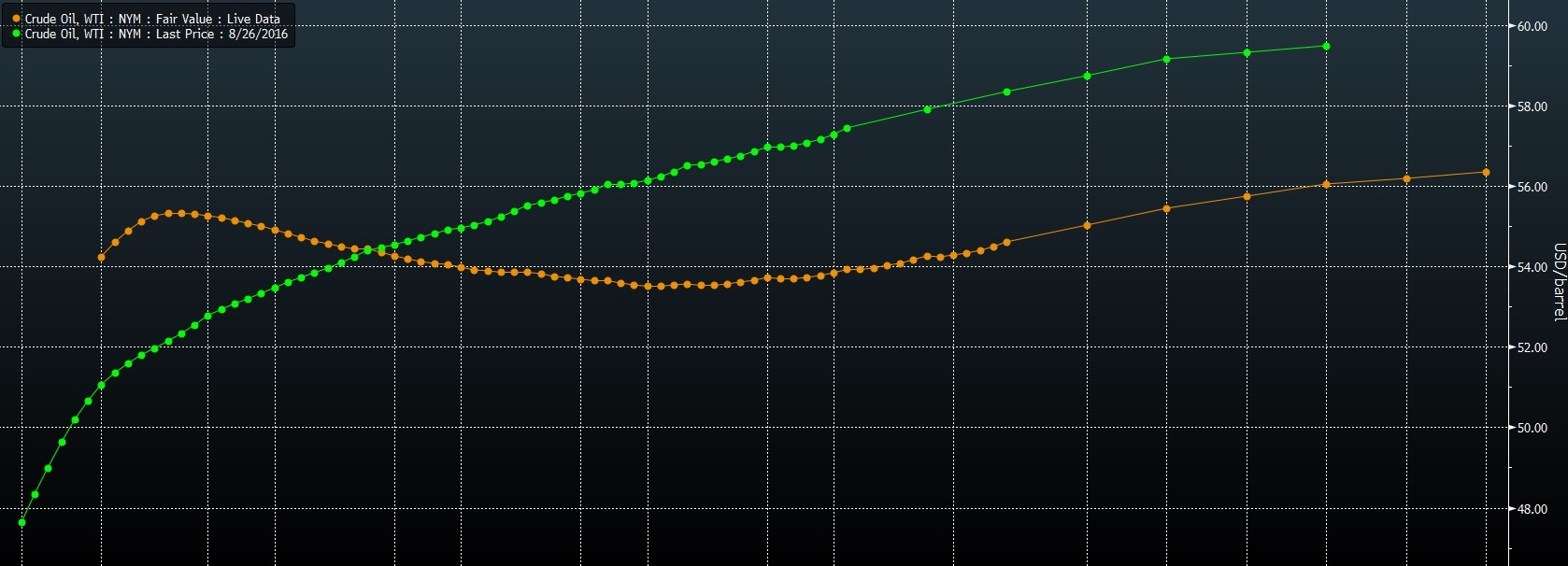

Nézzük például a különböző időbeli lejáratokat. Míg december előtt jelentős kontangó volt végig a jövőbeli árakban, vagyis a távoli határidők magasabban voltak, mint a közeliek, ez mára teljesen megváltozott. A lenti ábra mutatja, hogy a WTI határidős árak 2017 III. negyedévétől kezdve esnek, ami azt jelenti, hogy nem éri meg a korábbi stratégiák, vagyis, hogy érdemes volt azonnali piacon megvenni az olajat, tárolni és eladni határidőre. Az időbeli spreadek ráadásul annyira leestek az idei éven belül is, hogy még emelkedő árak mellett sem éri meg a korábbi stratégiát folytatni. A becslések szerint legalább 30 dollárcent árkülönbségnek kell lennie két egymás melletti határidő között, hogy ez a stratégia megérje. A piac szerint közeleg a túlkínálat vége, ami azt jelenti, hogy a betárolt olajat jobb eladni és a pozíciókat zárni. Ezzel szemben hat hónappal ezelőtt a piac teljesen és erőteljesen kontangó állapotban volt.

WTI határidős árak most és hat hónappal ezelőtt

Forrás: Bloomberg, a zöld vonal mutatja a hat hónappal ezelőtti forward görbét, a sárga a mostanit.

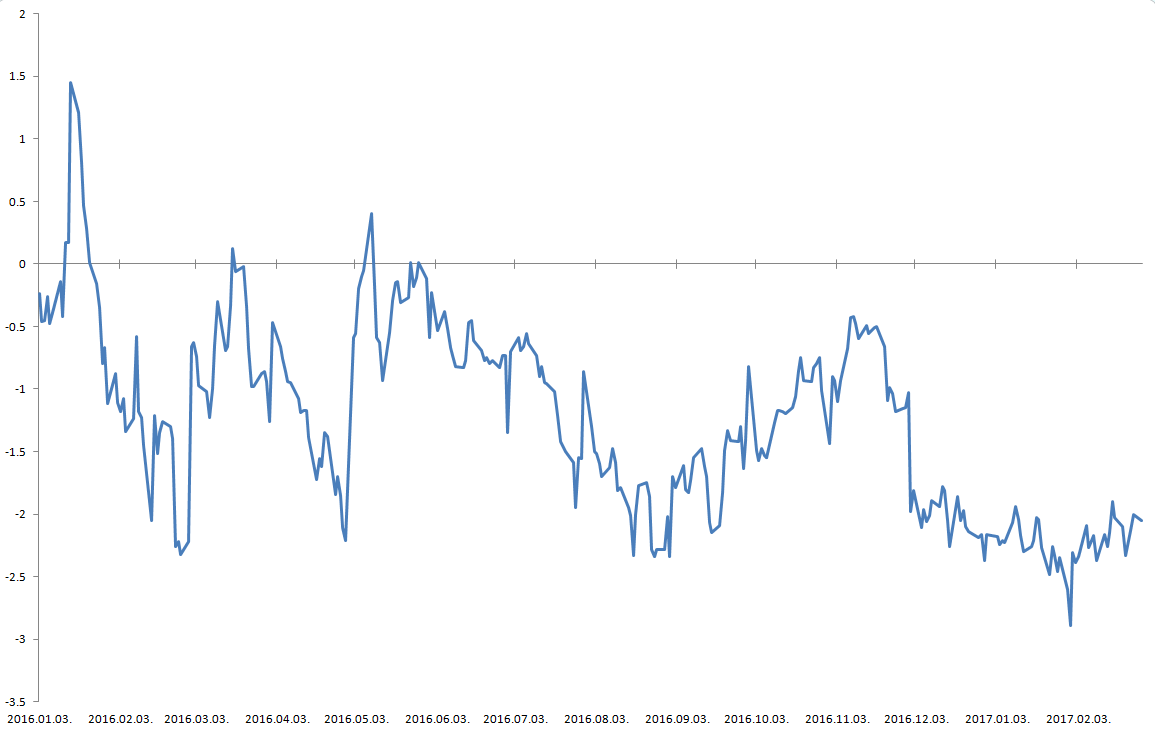

A kisebb közel-keleti kínálat, amit az OPEC döntés okozott, átalakította az olajpiac geográfiai árkülönbségeit is. A közel-keleti olajtermelők legkevésbé a gyorsan növekvő ázsiai térség szállításait csökkentették, míg a korábbi felesleget felvevő Európa és Észak-Amerika irányába zuhantak a szállítások. Emiatt felértékelődött például a Brent több más ázsiai könnyűolaj féleséghez képest, mivel kisebb a túlkínálat, mint korábban. A legnagyobb változás egyébként a könnyű és középnehéz olajfélék esetében van, mivel az OPEC export elsősorban ezeket a típusokat érinti. Érdekes módon felfutott az USA könnyű kőolaj exportja is, már közel 1,22 millió hordó/nap mennyiséget exportál az Egyesült Államok ebből a könnyen finomítható nyersanyagból. Ezek a hatások miatt nőtt a WTI és a Brent közti árkülönbség (a Brent drágábbá vált a WTI-vel szemben).

Brent-WTI spread alakulása (Brent közeli határidő - WTI közeli határidő)

Forrás: Bloomberg

Fedezeti alapok drasztikusan növelték nettó vételi pozícióikat december óta. A piac hisz az OPEC „put”-ban vagyis, hogy az OPEC megállapodás támaszt ad az olajpiacnak, ezért nincs lefelé kockázat. A vételi spekuláció nem hozott sokat eddig a konyhára, viszont a piac értékítélete szerint ez egy alacsony kockázatú spekuláció. A piaci pletykák szerint egyre több nem commodity jellegű fedezeti alap is vásárol kőolajat határidőre. Ezek a hatások miatt az olaj ára nem esett lejjebb, viszont a változékonyság fennmaradt a háttérben, mégha nem is olyan látványosan, mintha az azonnali árakban lett volna drasztikus változás. A látszólagos nyugalom tehát valóban csak látszólagos.

Pletser Tamás

EMEA Olaj-, és Gázipar Elemző, Erste Befektetési Zrt.