Elérkezett a forduló az USD/HUF-ban

Technikai kép

Még május első felében lefele tört ki az USD/HUF kurzus a csökkenő trendcsatornából, ami az addig enyhén csökkenő trend begyorsulásához vezetett. Egészen az első jelentős támaszig, a 272-es szintig esett a kurzus, ahol egyelőre kifulladni látszik a forint ereje. Amellett, hogy ez a szint a múltban már többször megálljt parancsolt a forint további erősödésének, az MACD indikátor vételi jelzése is a fordulat irányába mutat. A Fed tegnapi kamatdöntő ülését követően ráadásul egy fals letörést láthattunk a devizakeresztben, amit a mai napon eddig nagyon határozottan megerősít az árfolyam. Elsőként a trendcsatorna alsó éle, 280 forint környékén, majd a 285 forintnál húzódó ellenállás szabhat gátat a további emelkedésnek. Az igen erős fordulós jelzést figyelembe véve, valamint a kedvező hozam/kockázat arányt is szem előtt tartva érdemes stop megbízásunkat relatíve szűkre venni és 271,6 forinthoz helyezni.

Forrás: Erste Trader

Továbbra sem tart az infláció lassulásától a Fed

A várakozásoknak megfelelően 25 bázisponttal, az 1-1,25%-os sávba emelte az alapkamatot a Fed a tegnapi nap folyamán. A jegybankárok kamatvárakozásai (dot plot) nem változtak érdemben március óta, idénre továbbra is három kamatemelést vár a többség, és ugyanez az elképzelésük 2018-ra is. Ezzel szemben a piac, a vártnál gyengébb inflációs adatokat követően a következő kamatemelést csupán 2018 márciusára várja, és ennél több kamatemelést 2018 végéig már nem is áraz. Ezzel jelenleg 75 bázispont a különbség a Fed és a piac 2018 végi kamatvárakozásait illetően. Janet Yellen szerint a közelmúlt várttól elmaradó inflációs adatait nem szabad túlreagálni, ugyanis a rendkívül erős munkaerőpiaci adatok megteremtik az infláció gyorsuló növekedésének az alapját. A Fed új inflációs előrejelzése is az elmondottakat tükrözi, ugyanis míg 2017-es várakozásaikat a korábbi 1,9%-ról 1,6%-ra lefele módosították, addig 2018-ra és 2019-re változatlanul 2%-on hagyták. A piac egyelőre úgy tűnik, hogy ezt nem hiszi el, így ha valóban igaza lesz a Fednek a gazdasági folyamatok alakulását illetően, a piaci várakozások alkalmazkodása jelentős dollárerősödést válthat ki.

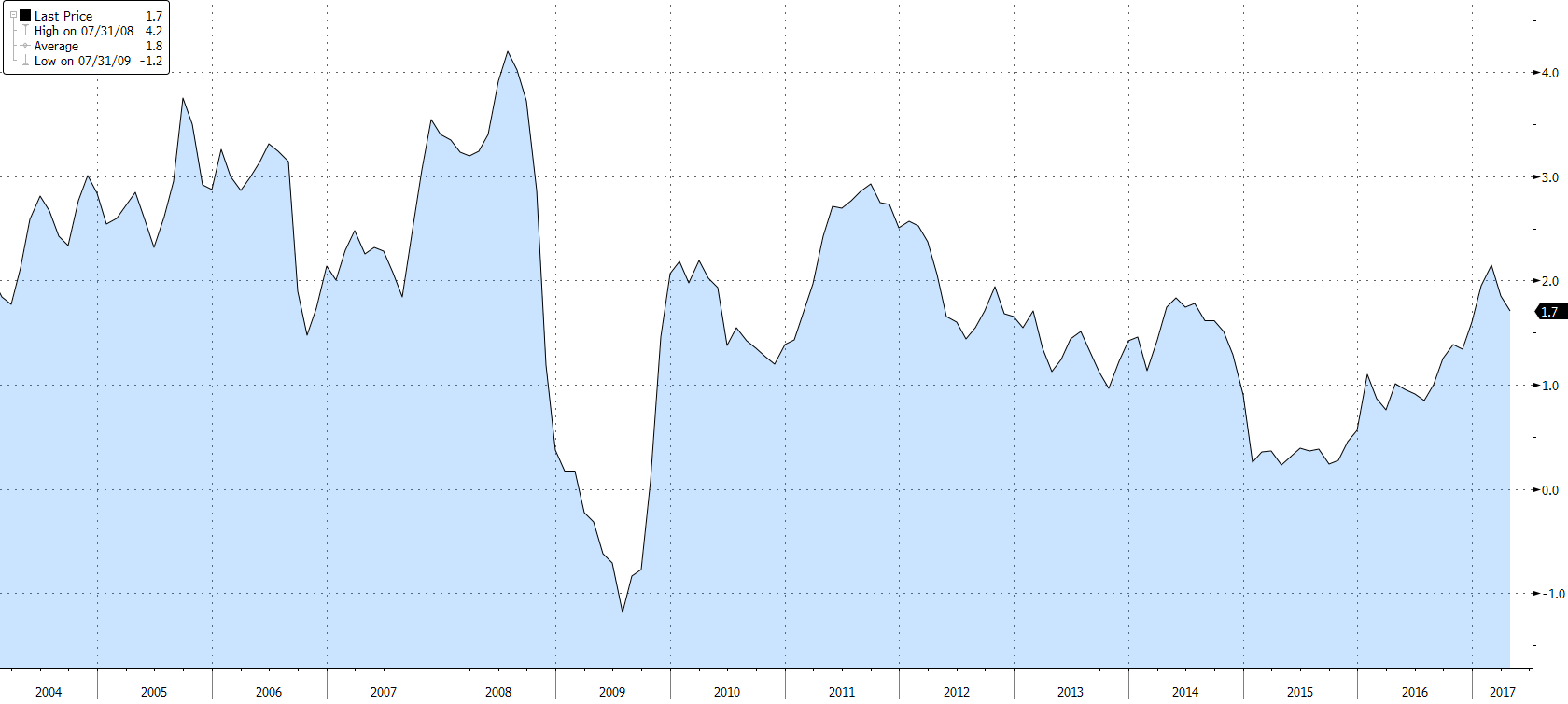

PCE infláció alakulása az USA-ban

Forrás: Bloomberg, Erste

A Fed a júniusi ülésen a 4.500 milliárd dolláros mérleg leépítésének tervét is konkretizálta. Az első hónapban 10 milliárd dollárnyi lejáró értékpapír állományt nem hosszabbítana meg, amely limitet aztán háromhavonta emelné, amíg el nem éri az 50 milliárd dollárt (30 milliárdnyi állampapír és 20 milliárdnyi jelzálog alapú értékpapír bontásban). Ez az összeg már egy nem elhanyagolható méretű monetáris szigorításnak felelne meg, ha például azt nézzük, hogy a Fed mennyiségi lazítási programjának harmadik fázisa (QE3) korlátlan, havi 40 milliárd dollárnyi jelzálog alapú értékpapír vásárlásából állt. Janet Yellen szerint a Fed a mérlegfőösszeg leépítését „relatíve hamar” elkezdheti.

Alább hagyhat a dollárra nehezedő politikai nyomás

Május elejétől jelentős gyengülésbe kezdett a dollár a főbb devizákkal szemben, amiben az is szerepet játszott, hogy Donald Trump belpolitikai botrányba keveredett. A befektetők megijedtek attól, hogy extrém esetben akár le is válthatják az elnököt. De legalább is a gazdasági reformok, köztük az adóreform megvalósítása lelassulhat. Ez pedig fékezte volna az inflációs folyamatokat, ezen keresztül pedig a kamatemelés ütemét is lassíthatta volna.

Ezek a félelmek mostanra alábbhagytak, ráadásul a Trump által menesztett FBI igazgató úgy nyilatkozott, hogy maga Donald Trump után sosem folytatott nyomozást az FBI és az elnök explicite sosem kérte, hogy kollégája ellen szüntessék meg az orosz együttműködéssel kapcsolatos vizsgálatokat. Így az elsődleges következtetések alapján Trump nem is lesz felelősségre vonható. Vagyis a reformok megvalósításával kapcsolatos kockázatok is csökkenhetnek.

Spekulációk ellenére sem változtatott még a közleményen sem az EKB

A várakozásoknak megfelelően nem változtatott a monetáris kondíciókon az EKB csütörtöki kamatdöntő ülésén. Újságírói kérdésre kiderült, hogy az eszközvásárlási program lehetséges csökkentését nem tárgyalta az EKB.

A szerdai szivárogtatások is legalább részben megalapozottnak bizonyultak, az EKB csökkentette az inflációs várakozásokat, bár nem egységesen 1,5%-ra, mint az a korábbi hírekben szerepelt. Az inflációs várakozásokat 2017-re 1,7%-ról 1,5%-ra, 2018-ra 1,6%-ról 1,3%-ra és 2019-re pedig 1,7%-ról 1,6%-ra lefele módosította a jegybank. Vagyis a jegybanki stáb előrejelzése szerint a következő években sem teljesülhet a jegybank inflációs célja. Még mindig távol állunk a fenntartható infláció kialakulásától. A GDP előrejelzését egységesen 0,1%-kal emelte a jegybank 2017-re (1,9%), 2018-ra (1,8%) és 2019-re (1,7%).

Mario Draghi továbbra is türelemre intette a befektetőket és a közlemény sem sokat változott, továbbra is tartalmazza, hogy a jegybank szükség esetén hajlandó további monetáris lazításra. A korábbi spekulációk pedig arról szóltak, hogy legalább az erre való hivatkozáson változtat majd a jegybank, de Mario Draghiék szerint még ennek sem jött el az ideje.

A fent említett fejlemények inkább az euró gyengülését támogató tényezők, amik az USD/HUF kurzusban a dollár erősödését hozhatják magukkal.

Továbbra is elkötelezett a laza monetáris politika iránt az MNB

Május 23-ai kamatdöntő ülésén változatlanul hagyta az alapkamatot az MNB, és továbbra is a laza monetáris kondíciók fontosságát hangsúlyozta. Az infláció a jegybank szerint 2018 első felében érheti el a 3%-os célt. Ám amennyiben a cél elérése huzamosabb ideig nem kerülne sor, további nem-konvencionálislazítás jöhet.

Közben tovább folytatódik a három hónapos jegybanki betét mennyiségi korlátozása. Az első félév végére 500 milliárd forintban van a facilitás összege limitálva, ami a harmadik negyedév végére 250 milliárd forintra csökkenhet. Év végére akár nullára is csökkenhet a maximálisan elhelyezhető összeg, vagyis praktikusan felfüggesztésre kerülne ez a monetáris politikai eszköz. Ez az intézkedés pedig növeli a bankok állampapír keresletét, ami garantálja a rövid lejáratú állampapírok alacsony hozamszintjét. Ezzel tovább nőhet a dollár javára az egyébként is szignifikáns hozamkülönbözet.

Forrás: Bloomberg, Erste

A tényt, hogy a 3 hónapos amerikai állampapírok hozama közel 1 százalékponttal meghaladja a magyar állampapírokét, a két ország inflációs folyamatai közötti különbség sem magyarázza:

Forrás: Bloomberg, Erste

Annak ellenére, hogy áprilisban 2,2%-ra mérséklődött az infláció Magyarországon, az év eleji 15%-os minimálbér-emelés előbb-utóbb a fogyasztói árakba is begyűrűzhet. Amennyiben ez valóban bekövetkezik és továbbra is kitart laza monetáris politikája mellett a jegybank, az a forint lényeges gyengülését hozhatja magával.