Mi alakítja a WTI-Brent spread-et ?

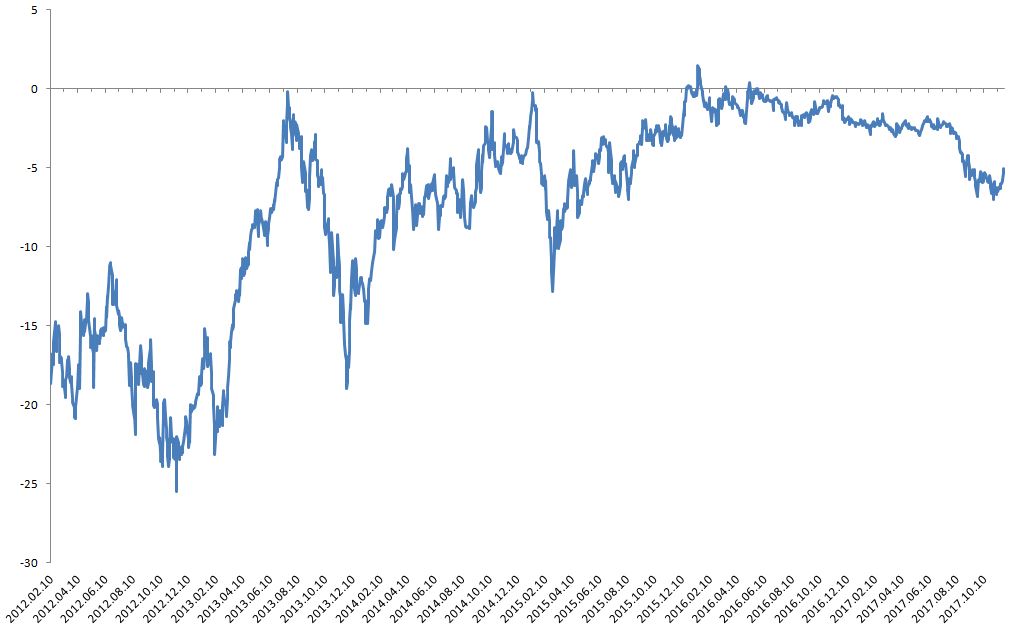

Brent-WTI spread - elmúlt 5 év áralakulása (USD/hordó)

Forrás: Bloomberg

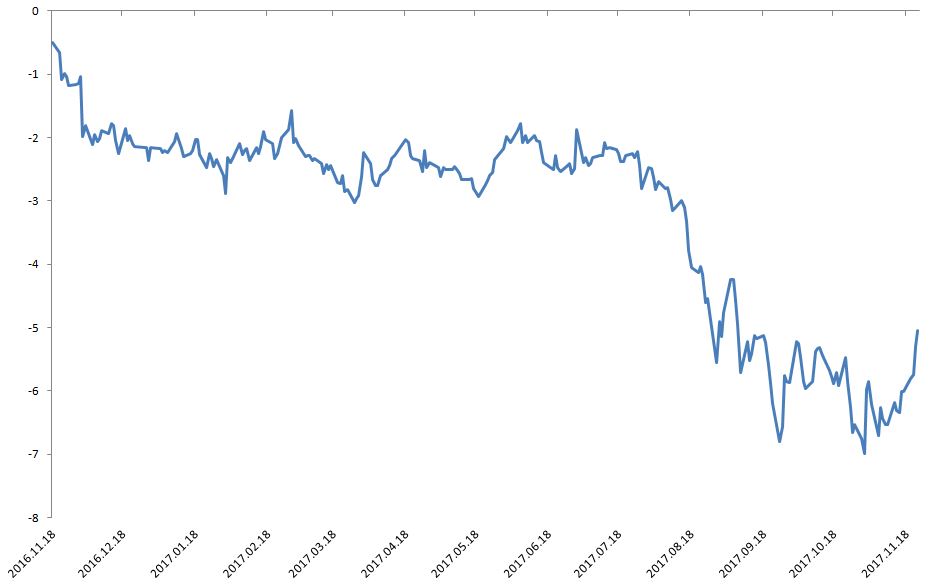

Brent-WTI spread - elmúlt 1 év áralakulása (USD/hordó)

Forrás: Bloomberg

Nagy bajban van az elemző, amikor a kőolaj áráról kérdezik. Egyrészt ez messze nem egy homogén termék – a kőolaj félék nagyon különbözőek. Másrészt a termék ára jelentősen függ a kínálat helyétől. Legvégül arról sem szabad megfeledkezni, hogy a kőolaj azonnali piaca nagyon szűk és szinte kizárólag a termelők és a finomítók terepe– sokkal fontosabb ármeghatározó szerepe van a határidős piacoknak. A valódi kereskedés itt folyik. Amikor a kőolaj áráról beszélünk, mi itt Magyarországon általában az európai irányadó északi-tengeri Brent típusú kőolajra gondolunk, annak a legközelebbi havi határidőre történő leszállítási árát közöljük.

A legfontosabb nemzetközi kőolajárak 2017. November 23-án, délután 17 órakor

Forrás: oilprice.com

A két fő szénhidrogén specifikum a kőolaj nehézsége és a kéntartalma. Az előzőt az ún. API nehézségi mérőszámmal jellemzik – minél magasabb ez az érték, annál könnyebb a termék. Általában 12 alatt extra nehéz, 12 és 25 között nehéz, 25-40 között közepes, 40 felett pedig könnyű kőolajról, kondenzátumról (50-85) vagy földgázról (80<) beszélünk . A kéntartalmat pedig százalékosan adják meg: 0,5% alatt édes, efelett savanyú kőolajról van szó. Vannak még egy jellemzők is, például a viasz tartalom, melyek szintén fontos lehet, de a kőolaj nehézsége és a kéntartalma a két fő minőségi jellemvonás.

Ebből a szempontból a Brent és a WTI két hasonló termék: mindkettő relatíve könnyű és édes kőolaj, lényegében egymás helyettesítői, bár a WTI minőségileg valamivel jobbnak tekinthető (a Brent 38,06-os API-val és 0,37% kéntartalommal, a WTI 39,6-es API-val és 0,24%-os kéntartalommal bír). A WTI kőolajat könnyebb finomítani (kevesebb ként kell kivonni, illetve kevesebb szénláncot kell felbontani) és több magas minőségű termék, elsősorban benzin nyerhető belől. Nem véletlen, hogy amíg más szempontok nem játszottak szerepet, csak a földrajzi távolság, addig a WTI 1-2 dolláros felárral forgott a Brenthez képest. Ez volt jellemző 2008-ig.

A földrajzi hely azonban nagyon lényeges: a Brent leszállítási helye Nyugat-Európa (az un ARA- Amsterdam, Rotterdam, Antwerpen háromszög) vagy New York nagy tengeri kikötői. A WTI-é viszont az Egyesült Államok belsejében található oklahomai Cushing városa, ami egy jelentős kőolaj vezeték csomópont.

Az USA olajvezeték és tárolói rendszere – a piros kör jelöli az oklahomai Cushing városát

Forrás: Forbes

Az USA palaolaj termelés fellendülésével a WTI kínálata jelentősen megnőtt. Ez pedig szétszakította azt a korábban meglévő hüvelykujjszabályt, mely kismértékű prémiumot jelentett árazásban a WTI javára a Brenttel szemben. A WTI ugyanis valóban jó helyettesíti a Brent-et a finomítás során. Viszont Cushingból le kell szállítani a terméket a finomítókhoz, melyek leginkább a tengerparton találhatóak, így a fizikai távolság és a szállítási költségek fontos ármeghatározó tényezők lettek.

Az Erste Trader-ben felvehet határidős pozíciót a Brent-re és a WTI-re is egyaránt. Próbálja ki demó számlán, kockázatok nélkül! Tovább a demó regisztrációhoz

Ahhoz, hogy a WTI elérje a nemzetközi piacokat, alapvetően két költségelem adódik a termékhez. Egyrészt van egy szállítási költség a termelő helyről a Mexikói-Öböl térségébe. Másrészt van egy átrakódási költség, ami abból adódik, hogy a Mexikói-Öbölben található olajterminálokhoz csak kisebb méretű hajóknak van elérése – ezekből még egyszer át kell tölteni a nyersolajat a nagyobb, VLCC típusú szállító eszközökbe, melyek aztán transzportálhatják a WTI típusú kőolaj bárhova a világba. 2015 év vége óta egyébként nincs semmiféle korlátozás az USA szénhidrogén kereskedelemre, a finomítók és kereskedők korlátozások nélkül importálhatnak és exportálhatnak nyersolajat.

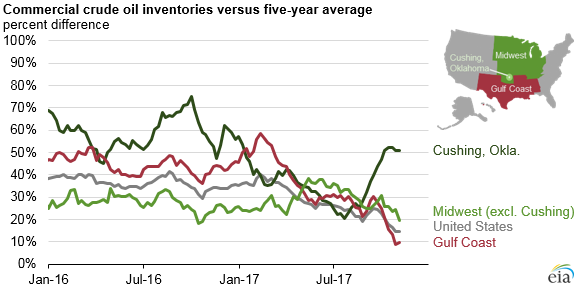

A jelenleg 6-7 dolláros Brent WTI árkülönbség, mely az utóbbi hetekben jellemző volt, elsősorban a WTI 3,5 dollár/hordó szállítási és 2-2,5 dolláros átrakodási és 0,5 dollár/hordó többletszállítási költségből származik a Brenthez képest, ha a fő versenyterep ázsiai piacokat vesszük figyelembe. Ez a számítás abból indul ki, hogy a kőolajat vasúton és közúton szállítják le a kikötőkig, mivel jelenleg a vezetékkapacitás szűkős. Ezt támasztja alá a következő ábra is, mely azt mutatja, hogy a főbb tároló központokban miként alakult a készletek mértéke. Látszik, hogy mindenhol csökkenés volt, kivéve az elmúlt hónapokban Cushingot – itt bőven van többlet kőolaj kínálat, amelyet ha megfelelő a Brent-WTI árrés, még a drága módon is elszállítják az olajcégek a tengeri kikötőkbe és onnan a nemzetközi piacokra.

A főbb tároló központok kőolaj tartalékainak alakulása (a teljes kapacitás százalékában)

Forrás: EIA

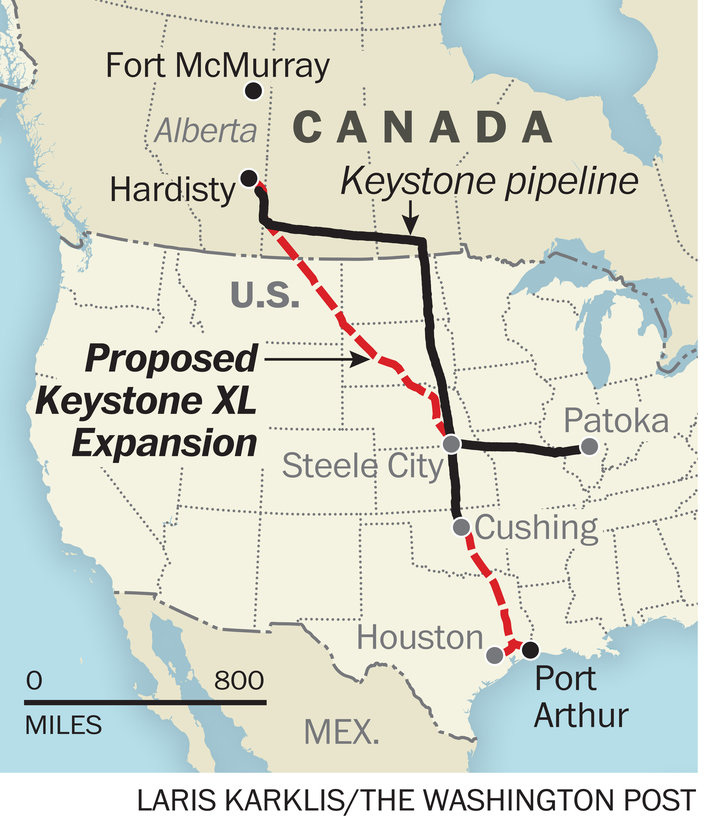

Az utóbbi napok fő eseménye a Keystone vezetékben történő baleset volt, mely mintegy 5000 hordó kőolaj kiszabadulását és vezeték ideiglenes leállítását hozta (a novemberi szállítások 85%-kal estek). Ez az esemény csökkentette a WTI-Brent árrést, mivel kisebb mennyiségű kanadai kőolaj érkezik az USA közepébe, ezáltal pedig csökkenhetnek a készletek és egyre kevesebb kőolajat kell a drága módon szállítani innen. A baleset egyébként az enyhe kontangó állapotban lévő WTI piacot erős backwardation állapotba fordította át, mivel a 2018. július-januári határidő közti plusz 2 centes árrés 1,17 dolláros mínuszba fordult. Vagyis a piac a közeli határidőre lévő hiányt csak ideiglenesnek gondolja.

Keystone és a tervezett folytatás, a Keystone XL vezetékrendszer

Forrás: The Washington Post

A jövőt tekintve azonban jó eséllyel fennmarad a magas, legalább 5 dollár közötti árrés. Ennek a fő oka, hogy várhatóan az USA nyersolaj termelése 2018-ben is emelkedni fog az idei átlag 9,3 millió hordó/napról 9,9 millió hordó/napra. A túlkínálat tehát nőni fog. Ezt egyetlen tényező ellensúlyozhatja, mégpedig az, hogy 2018 első felében több új vezetéket is átadnak, mely az amerikai Közép-Nyugat felől a Mexikói Öbölbe szállíthat kőolajat. Ilyen például a már említett Keystone folytatása, a Keystone XL, mely 9 évi tervezés és halogatás után kapott engedélyt a Trump kormányzattól. Ez azonban csak 1-2 dollárral csökkentheti a balesetet megelőző árrést véleményem szerint, ami azt jelenti, hogy jövőre legalább 4-5 dollárral lesz drágább a Brent, mint a WTI. Vagyis érdemes figyelembe venni ezt, ha olaj befektetés mellett döntünk, mivel az OPEC politikáját inkább a nemzetközi piacokat jobban reprezentáló Brent-hez köti, míg a befektetési eszközök zöme a WTI-re spekulál.

Pletser Tamás

EMEA Olaj-, és Gázipar Elemző, Erste Befektetési Zrt.