Az olajpiaci ralli valódi oka a globális jólét iránti vágy és az elégtelen beruházási aktivitás

Az olajkeresletről már korábban írtam, mely szerint az elmúlt négy év átlag feletti keresletnövekedést hozott (évi 1,2 millió hordó fogyasztásbővülés az elmúlt 10 év átlaga). A GDP növekedés gyorsulása, ami főleg a fejlődő piacoknak köszönhető, hajtja ezt a keresletet, miután a GDP bővüléséhez ezen a fejlettségi szinten a finomított termékek iránti növekvő kereslet párosul. Ezt egyelőre messze nem lehet az új technológiákkal kielégíteni, a villanyautó még csak a jövő zenéje, arról nem is szólva, hogy a könnyű gépjűrművek mindössze 20%-át teszik ki a kőolaj felhasználásnak.

Van azonban egy másik nagyon fontos tényező, amiről talán kevés szó esik, ez pedig a kínálat bővítéséhez szükséges beruházások. Ezek elmaradnak a kívánt szinttől két ők miatt: a) az olajpiac bizonytalansága, a 2015 óta érvényes szlogen, mely szerint „Lower for longer” elriasztotta a befektetőket a beruházásoktól. Ma ez mantra kezdi érvényét veszíteni, de még mindig pesszimisták az olajtermelők többsége b) Az új technológiák megjelenése, főleg az elektromos autózás a következő években az olaj kereslet csúcsát (peak oil demand) okozhatják. A keresletnövekedés elmaradása pedig tartósan alacsony olajárat eredményezhet, ami miatt nem érdemes beruházni. Ez a bizonytalanság tartja alacsonyan a beruházási kedvet és a nemzetközi olajcégek is inkább osztalékot fizetnek, mintsem, hogy új projektekbe kezdjenek, főleg hosszú kifutási terveket dobtak a sutba.

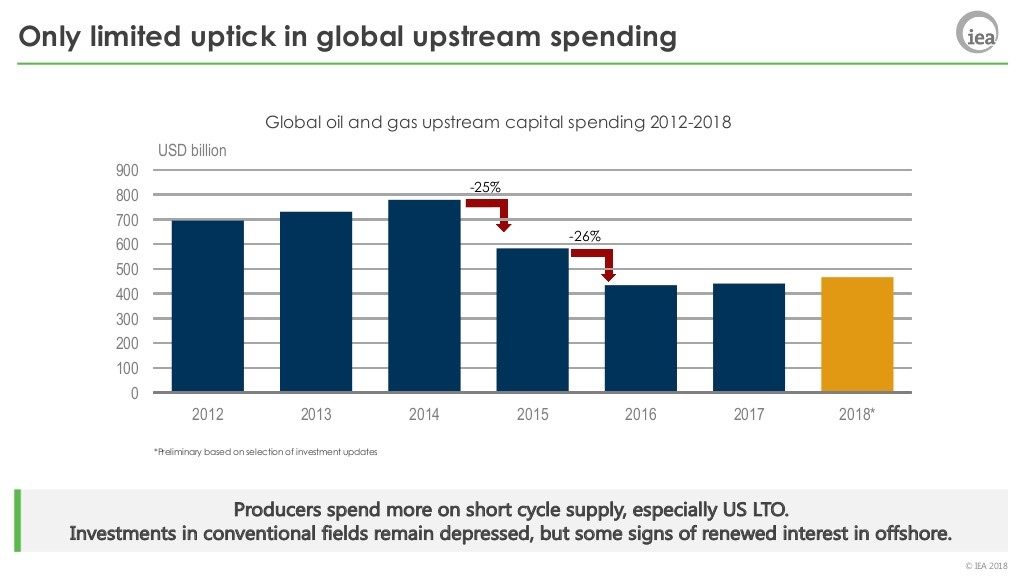

Az eredmény jól látszik a következő ábrán: az olajipar beruházási aktivitása a 2010-2014-es csúcs után felére esett és azóta sem tud emelkedni. Bár volumenben kisebb a visszaesés, mint értékben (kb. 30%-os az értékbeli 50%-os zuhanáshoz képest), mivel a beruházási költségek jelentősen csökkentek, a növekvő keresletet egyre nehezebbben tudja kielégíteni a világ olajipara.

Az IEA által becsült olaj és gázipari kutatási és termelési beruházások (USD milliárd)

Forrás: Nemzetközi Energiaügynökség

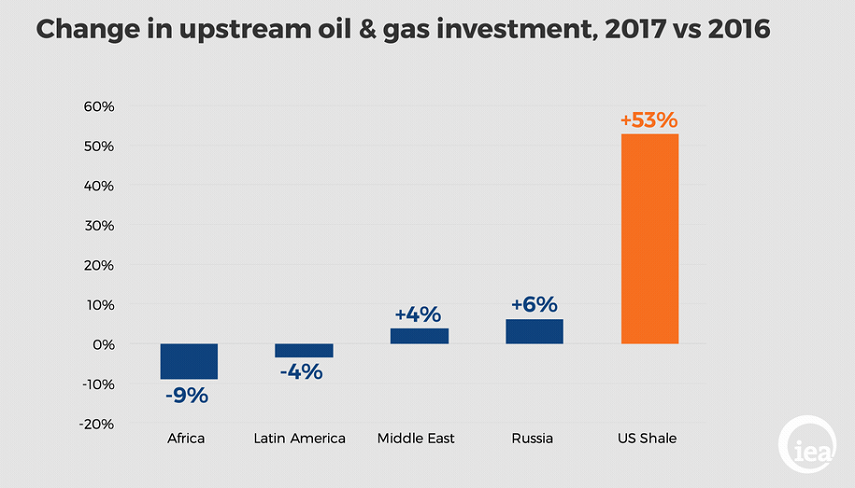

Ha megnézzük ezen beruházások összetételét, még riasztóbb, hogy gyakorlatilag csak az USA palagáz beruházások nőnek, a kínálat 95%-át adó tradiciónális termelésbe történő pénzkihelyezés nem. A tengeri beruházások vagy drágább konvenciónális technológiák felé történő investíció szinte teljesen eltűntek a palettáról.

Az olajipari beruházások változása 2017/2016

Forrás: Nemzetközi Energiaügynökség

Képes lesz vajon örökké kielégíteni a kereslet növekedését az USA palaolaj ipara? Nekem ebben kétségeim vannak. Éppen most látjuk, hogy az elégtelen infrastruktúra miatt nem tud ez az amerikai olaj eljutni a világpiacra. A mezőkön belüli legjobb helyszíneket az USA termelői már megfúrták, a többinek a hatékonysága pedig alacsonyabb. Ez ahhoz vezethet, hogy volumenben és árban is falakba ütközhetnek az amerikaiak.

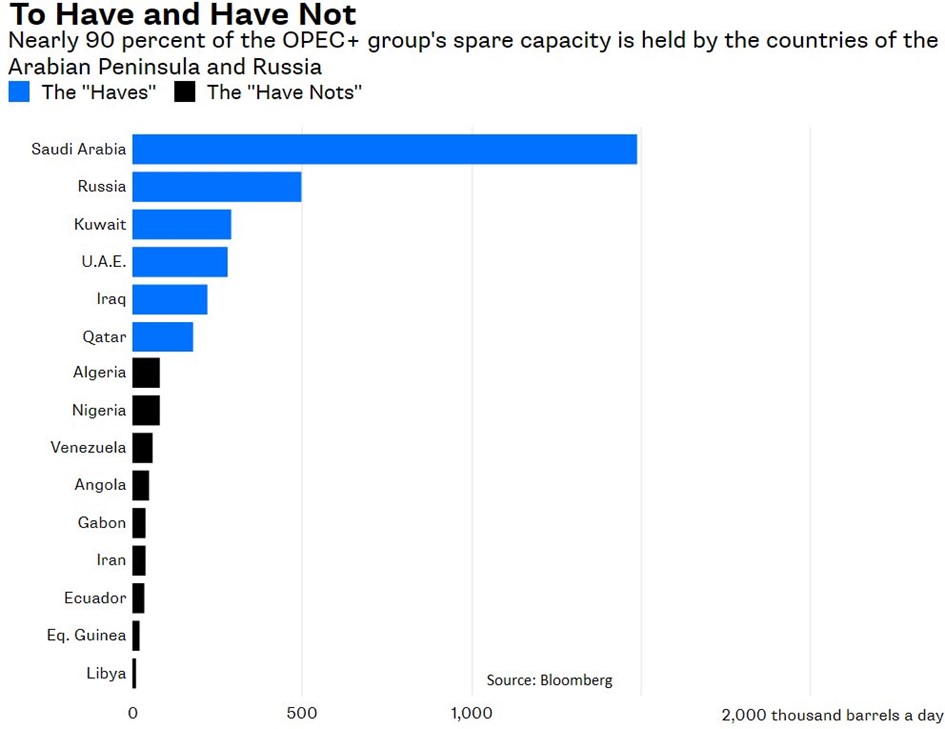

Még egy utolsó érdekes felvetés. A piac biztosra veszi, hogy Szaúd-Arábia 12,5 millió hordó napi termelési kapacitással rendelkezik, vagyis bármikor a mostani 10 milliós napi termelését jelentősen megemelheti. Csakhogy ezt az értéket jó pár éve közölték a szaúdiak a piaccal. Azóta nincs arról hír, hogy a beruházások megindultak volna, főleg az alacsony költségű szárazföldi mezők karbantartása irányába. Beruházások nélkül a szaúdi mezők évi 6%-kal kisebb termelésre képesek. Valóban létezik ez a szaúdi tartalék vagy csak papíron van meg? Talán az Aramco kibocsátása és a soronkövetkező OPEC ülés után többet tudunk meg ezekrők a kérdésekről.

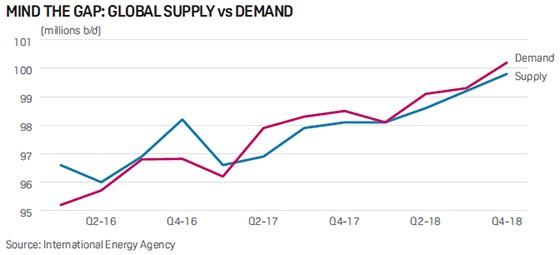

Globális olaj kereslet és kínálat alakulása (millió hordó/nap)

Forrás: Nemzetközi Energiaügynökség

Ki rendelkezik szabad kapacitásokkal? (ezer hordó/nap)

Forrás: Bloomberg