Milyen tényezők lesznek 2019-ben meghatározóak az olajpiacon?

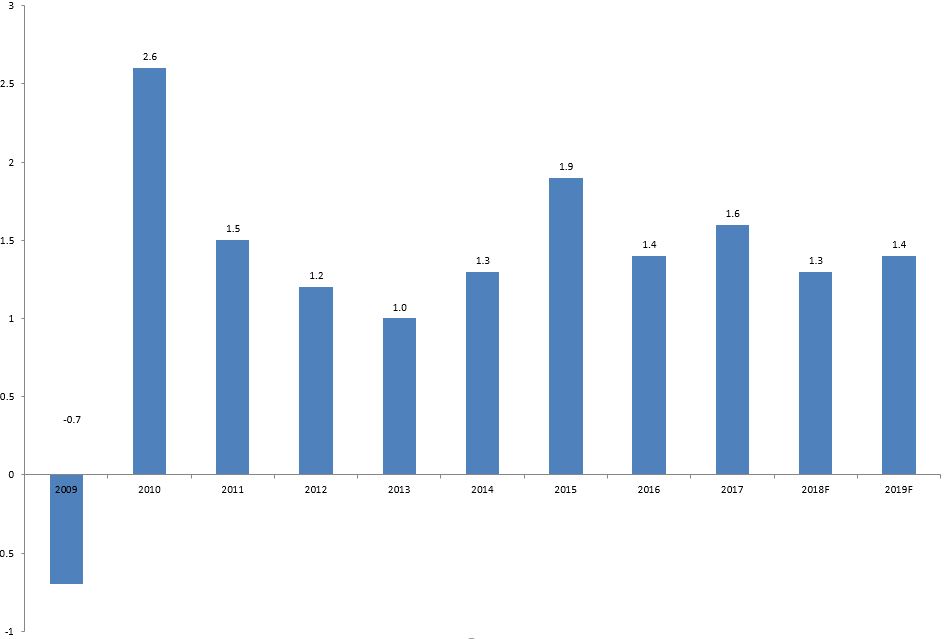

A keresleti oldalon az elmúlt évek során egyértelmű volt a kép: a kereslet masszívan 1,3-1,9 millió hordó/nap közti mértékben nőtt 2014 óta. A jövő évvel kapcsolatban sem érkeznek pesszimista előrejelzések: a Nemzetközi Energiaügynökség előrejelzése szerint 1,4 millió hordó/nap keresletnövekedés jöhet 2019-ben, ami még meg is haladja az idei 1,3 millió hordó/nap előrejelzést. A piac azonban nem ennyire optimista: a Brexit, a Kína és az USA közti kereskedelmi háború és leginkább az általános, közel egytizedes fellendülés után dekonjunktúra miatt kevesen hisznek a keresleti dinamika fennmaradásában. Egy évtized óta először a keresleti oldal dinamikája is megkérdőjeleződik.

Globális kőolaj kereslet növekedése (millió hordó/nap)

Forrás: IEA, Erste Bank

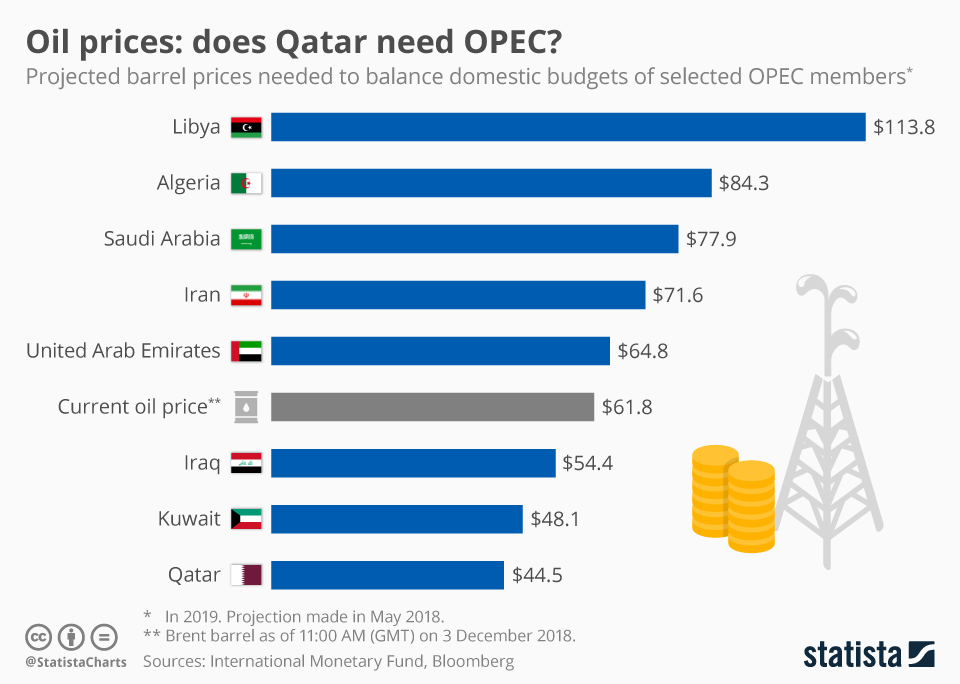

A kínálati oldal volt eddig leginkább a figyelem középpontjában és valószínűleg ez az oldal fogja dominálni a híreket 2019-ben is. Egyrészt az OPEC-nek sikerült ismét megállapodnia önmagával és a termelők egy szűk csoportjával Oroszország vezetésével, hogy napi 1,2 millió hordóval csökkentsék a termelést januártól az idei októberi szinthez képest. Ez a pesszimista hangok ellenére ismét egy siker az OPEC-től. Persze kérdés, hogy ezt a megállapodást mennyire sikerül betartani: Oroszország már a tárgyalások során erősen vonakodott 150 ezer hordó/nap mértéknél jobban csökkenteni a termelését, ami a hideg téli időjárásban érthető is, hiszen egy szibériai kutat ebben az évszakban sokkal nehezebb újraindítani, mint az arab sivatagban lévő egységet. Másrészt kiszámíthatatlan Trump haragja, aki a Khashoggi gyilkosság miatt jelentősen zsarolni tudja Szaúd-Arábia vezetését. Ez pedig könnyen ahhoz vezethet, hogy Szaúd-Arábia a becélzott 10,2 millió hordó/nap termeléshez képest kénytelen lesz több olajat a felszínre hozni, különben az ország vezetése szembesülhet az amerikai szankciókkal. A kvótákat meghaladó termelésnek nem örülnének az arab ország vezetői, mivel nekik létérdek, hogy legalább 70-75 dolláros olajárat érjenek el, mivel a hírek szerint a költségvetésük 78 dolláros olajárnál lenne egyensúlyban. Ha pedig a kínálat nő, garantáltan nem fog emelkedni az olajár.

Milyen ár szükséges az OPEC termelőknek a költségvetési egyensúlyhoz?

Forrás: Bloomberg, IMF

Az OPEC termelők körében Irán, Venezuela, Nigéria és Líbia jelent komolyabb kockázatot. Irán exportja a szankciók alóli kivételek miatt 1-1,5 millió hordó/napra zuhanhat, ami sokkal jobb, mint amire a piac októberben számított. Trump elnök nyolc országnak adott részleges mentességet a szankciók alól. Venezuela helyzete továbbra is kétséges: az ország napi 1,17 millió hordós októberi termelése várhatóan 1 millió hordó alá csökken 2019-ben. A kőolaj nagyobb részét már a kínai és orosz közös vállalatok bányásszák Venezuelában, a külföldi partnerektől származó finanszírozás miatt talán lassabb lesz a termelés csökkenése. Nigériában a deltavidéken továbbra is éles a törzsi megosztottság és a fegyverszünetet bármikor felmondhatják a kormány ellen lázadók. Ez akár napi többszázezer hordó kiesést is jelenthet az ország termelésében. Végezetül Líbia, melynek a termelése szépen nőtt 2018-ban és napi 1,28 millió hordóval 5 évi csúcsra jutott szeptemberben, szintén kellemetlen meglepetéssel szolgálhat. A líbiai lázadók a napokban foglalták el az OMV által is birtokolt El Sharara mezőt, melynek napi kihozatala eléri a 300 ezer hordót. Vagyis a helyzet itt sem megnyugtató.

A kínálat oldalon az OPEC+-on kívül az amerikai palaolaj termelőknek lehet kiemelkedő szerepe. A novemberi rekord 11,6 millió hordó/nap USA nyersolajtermelés rövidtávon nem fenntartható, az viszont árulkodó volt, hogy a korábbi hetekben a termelés visszafogását fontolgató USA palaolaj cégek az OPEC döntés után egyre optimistábban nyilatkoztak 2019-es terveikről. A Conoco és a Hess is megerősítette, hogy növelik palaolaj befektetéseiket a jövő évben. Ez pedig alátámasztja az Amerikai Energiaügynökség, az EIA előrejelzését, hogy 2019-ben is nő a palaolaj termelés, átlagban akár 12 millió hordó/napot is elérheti a teljes USA nyersolaj bányászat.

A kínálati oldalon nem szabad megfeledkezni még a többi OPEC-en kívüli termelőről. Brazília már évek óta ígéri, hogy a tengeri só kúpok alatti kőolajat a felszínre hozza. A Petrobras, a Galp és társai által ígért több mint 1 millió hordó/nap termelés azonban még várat magára. Szintén nagy a bizonytalanság Kanadában, ahol a minap Alberta jelentette be, hogy 325 ezer hordóval csökkentik a napi termelést, mert nem lehet a terméket elszállítani a régióból. Ez azonnal duplázta az egyébként nyomott, 15 dolláros hordónkénti helyi árat.

Látható tehát, hogy feszültség bőven van a piacon. Az azonban jól látszik, hogy a 60 dollár alatti Brent tartomány már komoly fájdalmat okoz a termelőknek, beleértve az OPEC-et és az amerikai palaolaj cégeket is. 80 dollár feletti Brent ár esetében viszont a fogyasztók elégedetlenkednek. Ezért mi valahol e két érték közé várjuk a nemzetközi kőolaj árát a következő években. Ez az az árszint, ami mindenki számára elfogadható, ahol a kecske is jóllakik és káposzta is megmarad.

Ha egy biztos jóslást kell tennem 2019-re, az a WTI és a Brent közti árkülönbség csökkenése, sőt akár eltűnése is lehet az év végére. Az USA-ban ugyanis egyre több beruházást jelentenek be, melynek a célja, hogy el lehessen szállítani a Permian és a Bakken mezők olaját a külpiacokra. 2019 második felében 2 millió hordó/nap új kőolajvezeték kapacitás kerülhet átadásra a Permian és Bakken mezők, valamint a Mexikói-öböl kikötői között. Jelentősen bővül a régió mélytengeri kikötői kapacitásai is, az ún. Louisiana Loop mellett még két mélytengeri állomás lesz alkalmas a legnagyobb méretű, ún. VLCC típusú tankerek fogadására. Ezek a hajók 2 millió hordó kőolajat tudnak szállítani egy szállítmányként.

Az év második felétől ez a Brent/WTI árkülönbség jelentősen csökkenhet. A WTI iránt erős a nemzetközi kereslet részben az alacsony, 0,24%-os kéntartalma miatt, ami lehetővé teszi a termék feldolgozását alacsony komplexitású finomítói egységeknek is. A kéntartalom ráadásul az új hajózási üzemanyag sztenderd, az IMO2020 miatt is szigorúbb lesz 2020-tól, ami tovább növelheti a termék forgalomképességét a nemzetközi piacokon.

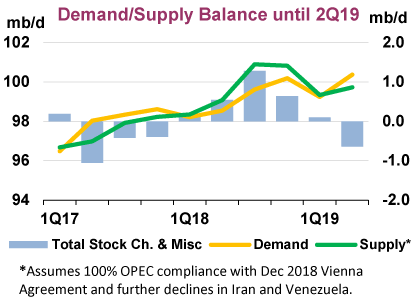

A Nemzetközi Energiaügynökség keresleti-kínálati várakozása

Forrás: Nemzetközi Energiaügynökség (IEA)