Melyik amerikai olajcég éli túl a szaúdi-orosz olajháborút?

Az USA palaolaj termelői számára a mostani 30 dollár körüli WTI kőolaj árszint rendkívül alacsony. Bár voltak szereplők, mely képesek voltak 30 dollár/hordó alá vinni a termelési költségeket pár projekt esetében, a többség számára a 40-50 dollár körüli, kutaknál mért árszint jelenti a fedezeti pontot, ami mellett nullszaldós a cég tevékenysége, beleértve a finanszírozási költségeket is. Ezen a szinten a cégek nem termelik ki a tőkeköltséget (a részvényesek felé nem termelnek értéket), de fenntartható a tevékenységük.

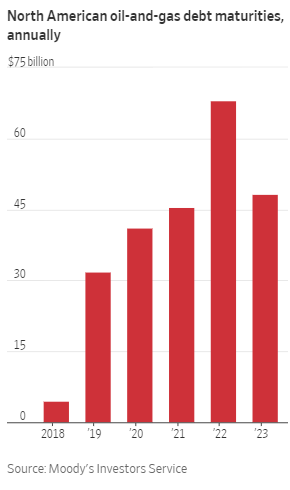

Az észak-amerikai olaj- és gázszektor jelenleg mintegy 200 milliárd dollár négy éven belül lejáró adóssággal rendelkezik, ebből a kutatás-termelési cégek esetében 86 milliárd dollár az adósság 2024-ig. Az idei lejárat azonban csak 5,3 milliárd dollár, ebből is csak 1,7 milliárd dollár van a hulladék (junk) kategóriában. Tehát hitelezési oldalról nincs akkora veszély, mint amit a piac gondol. Azonban az adósságvisszafizetés 2021-től begyorsul, így ha tovább marad az alacsony olajár, akkor a jövő évben egyre több csődöt láthatunk, főleg, hogy a bankok is kérhetik a korábbi visszafizetéseket, ha a cégek adósságmutatóik romlanak.

Az észak-amerikai vállalatok hitellejáratai 2024-ig

Forrás: Moody’s Investors Service, CNBC

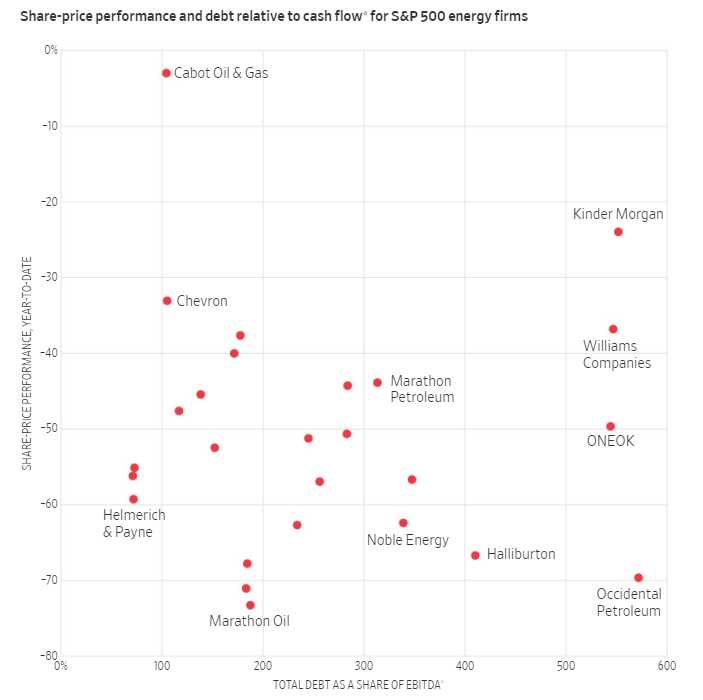

Persze nemcsak a hitelezők, hanem a részvényesek felől is erős nyomás lehet. A befektetők ugyanis nem feltétlenül várják karba tett kézzel, hogy a vállalatok égetik a pénzüket. Ez nagyon eladósodott cégek esetében előfordulhat, hogy a hitelezők pénzével játszanak. A lenti ábra mindenesetre mutatja, hogy kik vannak nagyon bajban. A 10 legeladósodottabb cég kezében van az adósság fele.

A S&P Energiacégek adósság/cash flowja és a részvényárfolyam alakulása idén (a cikk március 17-ei)

Forrás: Wall Street Journal

Az olyan vállalatok, mint az Occidental (OXY US) magas adósságrátával rendelkezik (7,0x nettó adósság/EBITDA), míg a Chevron (CVX US) vagy a Cabot Oil&Gas (COG US) kedvezőbb helyzetből várják a krízist. A palatermelők közül a Pioneer Natural Resources (PXD US) is kifejezetten alacsony, 0,94 nettó adósság/EBITDA mutatója van. Hasonlóan alacsony a Continental Resourceshoz (1,61x nettó adósság/EBITDA) mutatója is. Ezek a cégek jó eséllyel túlélhetik az alacsony olaj és gázár korszakot.