Hogyan játszhatod meg az olajárak emelkedését vagy összeomlását?

A leggyakoribb kérdés, hogy érdemes-e olaj ETF-et vásárolni? Hiszen, ha hiszünk az olajár emelkedésben, akkor ilyen terméket kell vásárolni és hosszútávon tartani. Sajnos a helyzet nem ilyen egyszerű. Vegyük például a Wisdom Tree által kibocsátott, OD7F WTI Long ETF-et, ami a Bloomberg WTI Oil indexet követi. Ez egy európai kibocsátású, hosszú (long) ETF, tőkeáttétel nélkül, magyar befektetők is vehetik, évi 0,49%-os kezelési díjjal. A Bloomberg WTI Oil index a második-harmadik havi WTI határidős árat követi, jelenleg az alap 100%-ban a 2020. júliusi WTI lejáratot tartja a cég weblapja szerint.

Az alap mindig a határidős lejárat előtt lezárja a közeli határidős kötéseket és a következő határidőre újraköti a pozíciókat. Az idei júliusi határidős termék kereskedése június 19-án zárul (minden hó harmadik pénteke), utána csak fizikai leszállítás lehetséges. Ezért az alap június 19. előtt az összes kontraktust a júliusi helyett az augusztusi lejáratra köti át, vagyis a júliusi vételeket lezárja, és ugyanakkora mennyiségben vásárol WTI-t augusztusi lejáratra. Ez hívják gyakorlatilag görgetésnek. Kontangó piacon, amikor a távoli határidős ár meghaladja a közeli határidős árat, ez azt jelenti, hogy egy magasabb árfolyamú termékre kötünk át, ahogy halad az idő. Gyakorlatilag ezzel az ETF-fel arra fogadunk, hogy az egész határidős görbe feljebb emelkedik később.

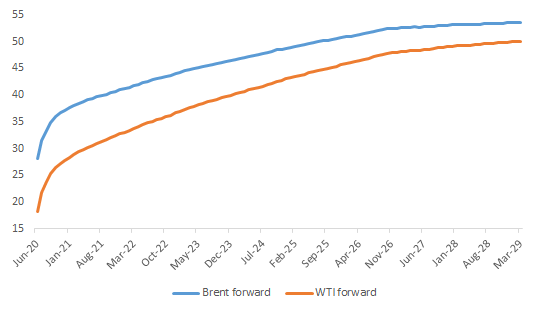

Ha megnézzük a WTI határidős görbéjét, a 2020. júliusa jelenleg 27,8 dollár, 2021. júliusa 31 dollár, 2022. júliusa pedig 36 dolláron áll (2020 április 17-i záróárak). Az ügyfél akkor fog tulajdonképpen keresni, ha a határidős árak (plusz az alapkezelői költségek) ennél a szintnél magasabbak lesznek a jövőben. Vagyis, ha az olaj határidős görbéje felfelé mozdul. Ha két év múlva 36 dollárnál magasabb WTI olajár lesz, akkor ez az ETF két év múlva várhatóan magasabb árfolyamot ér el, mint jelenleg.

A Brent és a WTI határidős árfolyamgörbéje 2020. április 17-én (záróárak)

Forrás: Bloomberg

A személyes véleményem, hogy ekkora kontangó mellett elég kockázatosak ezekkel az ETF-ekkel az olaj áremelkedésére játszani. A várható árnövekedést igazából úgy lehetne megfogni, hogy bérelnénk egy tárolót (tankert vagy szárazföldi egységet), vásárolnánk azonnali piacon olajat, betárolnánk és határidőre eladnánk. Ehhez gyakorlatilag fizikai eszközre (tároló) és finanszírozásra van szükség. A probléma ott van, hogy az előbbi elfogyott. Ezért ETF-ek segítségével nem lehet megjátszani ezt várható határidős áremelkedést, az ETF-fel csak a meglévő határidős görbe változására fogadunk.

Inverz ETF-ek esetén (ilyen pl. 3OIS), amelyek az árfolyam csökkenésére játszanak, ez a kontangó segít nekünk. A határidős görbén egyre drágább árfolyamú lejáratokat adunk el, ahogy haladunk az időben. Ezért a mostani helyzetben talán könnyebb csökkenő árakra spekulálni.

Az olaj rövidtávon tovább eshet, szerintem május/június lehet a mélypont, mivel a kínálat továbbra is jelentősen meghaladja a keresletet. Ha olajár emelkedésre szeretnék játszani, akkor inkább európai nagy integrált olajcégeket, Totalt, ENI-t, Royal Dutch Shell vagy Equinort lenne érdemes figyelni, esetleg Exxont, BPt vagy Chevron, bár az utóbbi háromnak nagy az USA pala kitettsége, ami kockázatos lehet, mivel a palaolaj termelés egy része eltűnhet a válságban. Érdekes lehet még a tankerhajó szektor jelenleg, mivel mindenki tárolni szeretne. Ilyen cégek, mint a Teekey Tankers (TNK) vagy a Frontline (FRO).